Auch in der Urlaubszeit lassen sich unvorhergesehene Ereignisse wie Krankheiten oder Unfälle nicht immer verhindern. Dann kommt es häufig zu einer Stornierung der Reise, zu einem Reiseabbruch oder es wird medizinische Hilfe am Urlaubsort benötigt. Durch den Abschluss von Reiseversicherungen wie die Reiserücktritts- und Reiseabbruchversicherung oder Auslandskrankenversicherung kannst Du Dich als Reisender vor den finanziellen Folgen dieser Umstände schützen.

Der Ratgeber bietet Dir allgemeine Informationen zu Reiseversicherungen. Produktinformationen zur Reiserücktritts- und Reiseabbruchversicherung findest Du hier.

Reiseversicherungen

Zu den wichtigen Reiseversicherungen zählen insbesondere:

- Auslandskrankenversicherung

- Reiserücktrittsversicherung

- Reiseabbruchversicherung

- Premium Reiseversicherung

Mit einer Auslandskrankenversicherung erhalten Reisende die Möglichkeit, sich gegen das finanzielle Risiko bei akut eintretenden Krankheiten und Unfällen im Ausland abzusichern. Die Versicherung übernimmt in diesem Zusammenhang in erster Linie die Kosten für medizinisch notwendige Behandlungen. Mit einer Reiserücktrittsversicherung erhalten Versicherte die Möglichkeit, anfallende Kosten für eine notwendige Stornierung von der Versicherung erstattet zu bekommen. Die Reiseabbruchversicherung leistet einen Kostenersatz für Reisen, welche bereits angetreten, aber aufgrund wichtiger versicherbarer Ereignisse abgebrochen werden müssen.

Bei allen Reiseversicherungen ist es möglich, dass der Versicherungsschutz für den Versicherten selbst und auch für seine Familie gilt: es werden Single- und Familientarife angeboten. Die Reiseversicherungen können im Voraus als Jahresversicherungen und auch noch kurz vor Antritt der Reise abgeschlossen werden. Dadurch kann der Abschluss je nach Versicherung und Tarif entweder im Zuge der Buchung oder bis kurz vor Reiseantritt erfolgen. Der Abschluss einer Reiserücktritt- und Reiseabbruchversicherung ist in der Regel direkt bei Buchung der Reise möglich. Ebenso ist ein separater Abschluss direkt online und in wenigen Minuten möglich – zum Beispiel bei CosmosDirekt. Die Kosten für die Reiseversicherungen richten sich vor allem nach dem Versicherungsumfang und des abgesicherten Reisepreises.

Auslandskrankenversicherung

Tritt während einer Urlaubs- oder Geschäftsreise eine Krankheit auf, kann eine medizinische Behandlung am Urlaubsort erforderlich werden. Dabei kann es sich beispielsweise um den Besuch eines Arztes vor Ort oder einen Aufenthalt im Krankenhaus handeln. Ebenso kann ein Unfall zu Verletzungen und einer medizinisch notwendigen Behandlung bis hin zu einer Operation führen. Als gesetzlich Krankenversicherter kann man grundsätzlich davon ausgehen, dass im europäischen Ausland zumindest eine ambulante Grundversorgung besteht. Bei Ländern mit dem sogenannten Sozialversicherungsabkommen wird auch ein Teil der Krankenhauskosten übernommen. In den Abkommen sind die versicherten Leistungen genau festgelegt. Allerdings wird von der gesetzlichen Krankenversicherung bei Auslandsbehandlungen nur das Notwendigste erstattet. Die darüber hinaus gehenden Kosten sind vom Patienten selbst zu tragen. Deshalb ist eine Auslandskrankenversicherung als ergänzender Versicherungsschutz sehr wichtig.

Insbesondere bei Reisen in weit entfernte Länder, bei denen der Rücktransport im Krankheitsfall mit hohen Kosten verbunden ist, ist der Abschluss einer Auslandskrankenversicherung angebracht. Denn in einigen Regionen der Erde werden zwar medizinische Leistungen angeboten, jedoch sind die medizinischen Standards nicht immer vergleichbar mit denen, wie sie Patienten aus Deutschland gewohnt sind. Dies betrifft insbesondere die technische Ausstattung, aber ebenso die hygienischen Zustände. Eine Behandlung vor Ort ist daher nicht immer angebracht. Sollte es der medizinische Zustand zulassen, möchten sich deshalb viele Reisende lieber im Heimatland behandeln lassen. Dann ist eine Rückholung im Krankheitsfall notwendig.

Ebenso werden zahnmedizinische Behandlungen im Ausland nur in wenigen Fällen von den gesetzlichen Krankenkassen übernommen. Neben diesen Einschränkungen im Versicherungsschutz besteht in vielen Ländern überhaupt keine Absicherung über die gesetzliche Krankenversicherung. Dies trifft auch auf viele der beliebten Reiseziele zu, beispielsweise auf Thailand und die USA.

Leistungen einer Auslandskrankenversicherung

Eine Auslandskrankenversicherung übernimmt in erster Linie den Kostenersatz für Behandlungen im Ausland bei Krankheit oder nach einem Unfall. Ein weltweiter Schutz sorgt dafür, dass es keine Rolle spielt, in welchem Land der Urlaub verbracht wird. In jedem Fall erfolgt nur eine Kostenübernahme von entstandenen Behandlungskosten, die nicht von anderer Stelle wie der bestehenden gesetzlichen Krankenversicherung übernommen werden.

Zu den Leistungen einer Auslandskrankenversicherung zählt beispielsweise die Übernahme von:

- medizinisch erforderlichen ambulanten oder stationären Behandlungen

- Kosten für Heil-, Arznei- und Verbandmittel

- Krankenrücktransporte

- Überführung im Todesfall

Krankenrücktransport als Bestandteil einer Auslandskrankenversicherung

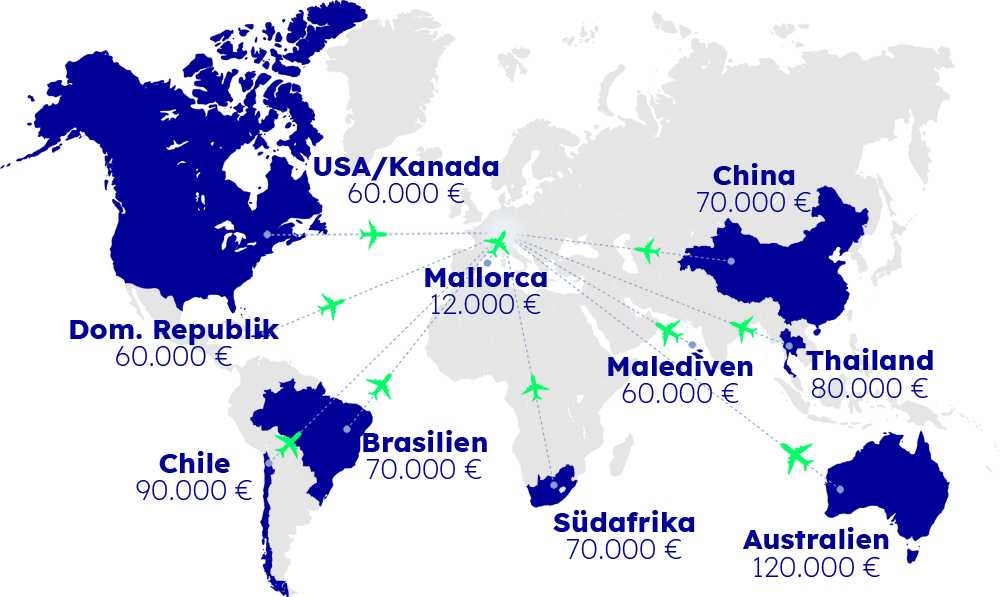

Allein im Bereich des Rücktransportes ist mit besonders hohen Kosten zu rechnen. Diese liegen nicht selten im fünfstelligen Bereich. Ist zum Beispiel ein Rücktransport aufgrund eines Krankheitsfalles von der Dominikanischen Republik aus nötig, dann liegen diese Kosten nicht selten bei rund 80.000 Euro. Ähnlich hoch sind die Kosten für den Rücktransport aus Ländern wie China oder Thailand. Selbst bei einem Urlaub auf Mallorca können zwar deutlich niedrigere, aber mit mehr als 10.000 Euro immer noch hohe Rücktransportkosten entstehen. Dies stellt für viele Reisende eine hohe finanzielle Belastung dar, die meistens nicht aus eigenen Mitteln zu tragen ist.

Was ist ein medizinisch notwendiger Krankenrücktransport

Zu unterscheiden sind grundsätzlich einerseits der medizinisch notwendige Transport in die Heimat und andererseits der medizinisch sinnvolle Krankenrücktransport. Der medizinisch notwendige Rücktransport wird nur vorgenommen, wenn eine gute Behandlung am Urlaubsort nicht möglich ist. Das kann zum Beispiel aufgrund fehlender Fachärzte oder einer mangelhaften medizintechnischen Ausrüstung der Fall sein. Ist die Rede von einem medizinisch sinnvollen Rücktransport, kann die Kostenübernahme über den Versicherer bereits erfolgen, falls sich Arzt und Patient für den Rücktransport aussprechen.

Die Leistungen können bei unvorhergesehenen Krankheiten sowie bei Verletzungen aufgrund eines Unfalles in Anspruch genommen werden. Die Leistungen einer Auslandskrankenversicherung gelten nicht im zeitlich unbegrenzten Umfang. Bei Abschluss sollte deshalb auf die maximale Versicherungszeit im Jahr geachtet werden. Bei Urlaubs- und Geschäftsreisen reichen in der Regel bis zu acht Wochen im Jahr aus, in denen der Versicherungsschutz bestehen kann. Bei längeren Reisen wird ein umfangreicherer Versicherungsschutz benötigt.

Versicherbar sind mit einer Reisekrankenversicherung nur Ereignisse, die unvorhergesehen auftreten. Medizinische Behandlungen, die nicht plötzlich sondern aufgrund einer bereits diagnostizierten Erkrankung notwendig werden, sind demnach nicht Bestandteil des Versicherungsumfanges.

Top 10 der teuersten Rücktransporte

Reiserücktrittsversicherung

Die Reiserücktrittsversicherung ist für Reisende relevant, wenn die bereits gebuchte Reise aufgrund eines versicherbaren Ereignisses nicht stattfinden kann und storniert werden muss. Obwohl die Reise noch nicht angetreten wurde, entstehen häufig Kosten für den Reiserücktritt. Der Reiseveranstalter berechnet in der Regel Stornierungskosten. Je näher der Reisetermin rückt, desto höher sind diese Kosten für den Reisenden. Mit jedem Tag sinkt für den Reiseveranstalter die Möglichkeit, dass die Reise anderweitig und zum gleichen Reisepreis verkauft werden kann.

Bei einer Stornierung einige Wochen vor Reiseantritt liegen die Kosten für den Reisenden häufig bei 20 Prozent. Erfolgt der Reiserücktritt erst eine Woche vor Reisebeginn, dann muss durch die Stornierung oftmals schon rund die Hälfte der Reisekosten übernommen werden. Die Stornierungskosten können sogar bis zu 100 Prozent betragen, wenn die Reise zum Beispiel erst am Tag des geplanten Reisebeginns storniert wird. Wie hoch die Kosten sind, hängt dabei von den individuellen Bedingungen des Reiseveranstalters ab. Somit ist es wichtig, den Reiseveranstalter frühzeitig über die Stornierung zu informieren, damit die Kosten nicht noch ansteigen.

Leistungen der Reiserücktrittsversicherung

Wurde vor Reisebeginn eine Reiserücktrittsversicherung abgeschlossen, dann übernimmt diese die entstehenden Kosten bis zum vereinbarten Umfang, wenn einer der versicherten Gründe für den Reiserücktritt verantwortlich ist. Die Kostenübernahme erstreckt sich in dem Zusammenhang auf die Kosten für die Stornierung. In der Reiserücktrittsversicherung versicherte Gründe können beispielsweise eine schwere Erkrankung oder ein Todesfall innerhalb der Familie sein. Erstattungsfähig sind allerdings stets nur solche Kosten, die dem Reisenden tatsächlich vom jeweiligen Reiseveranstalter in Rechnung gestellt werden. Die Kostenübernahme kann je nach Zeitpunkt des Reiserücktritts bei bis zu 100 Prozent des Reisepreises liegen. Wurde bei Versicherungsabschluss ein Eigenanteil vereinbart, dann wird dieser von der Erstattung in Abzug gebracht.

Reiseabbruchversicherung

Eine plötzlich auftretende Erkrankung, ein Unfall und andere Ereignisse können auch nach Reiseantritt für eine Änderung der Urlaubspläne sorgen. In diesem Fall ist eine Stornierung nicht mehr möglich, sondern die Reise muss abgebrochen werden. Einen solchen Reiseabbruch müssen Reisende im Regelfall selbst und im vollen Umfang tragen. Das bedeutet, dass sie nicht nur die gesamten Reisekosten tragen müssen. Ebenso können noch zusätzliche Kosten anfallen, zum Beispiel durch eine Flugbuchung für die vorzeitige Rückreise. Dies kann für viele Reisende eine erhebliche finanzielle Belastung darstellen. Wurde eine Reiseabbruchversicherung abgeschlossen, kann diese die Kosten übernehmen, wenn ein versicherbares Ereignis für den Abbruch der Reise verantwortlich ist.

Versicherbare Ereignisse innerhalb der Reiserücktritt- und Reiseabbruchversicherung

Die Kostenübernahme ist im Rahmen einer Reiserücktritt- und Reiseabbruchversicherung für viele gängige Stornierungs- oder Abbruchgründe möglich. Wichtig ist, dass der Grund für den Reiserücktritt oder den Reiseabbruch in einem versicherbaren Ereignis zu finden ist. Diese Ereignisse können den Reisenden selbst betreffen oder ebenso die Familie bzw. nahestehende Angehörige. Insbesondere bei einem Todesfall oder einer schweren Erkrankung innerhalb der Familie können die Versicherungsleistungen in Anspruch genommen werden. Aber auch Ereignisse wie ein Unfall mit Verletzungsfolgen, eine Schwangerschaft, der Verlust des Arbeitsplatzes und einige weitere Vorkommnisse zählen zum Versicherungsumfang.

Wenn die Ereignisse Angehörige, wie zum Beispiel die Eltern, Kinder, Enkel oder Geschwister der versicherten Reisenden betreffen, kann eine Kostenübernahme seitens des Versicherers ebenfalls erfolgen. Aber auch wenn weitere Angehörige wie der Lebenspartner, die Schwiegereltern oder der Schwager erkranken oder ein anderes versichertes Ereignis zutrifft, können die Leistungen einer Reiserücktritt- bzw. Reiseabbruchversicherung in Anspruch genommen werden. Wer als Reisender auf eine Betreuungsperson angewiesen ist oder eine Betreuungsperson für nicht mitreisende Angehörige beschäftigen muss, der kann auch dann die Versicherungsleistungen in Anspruch nehmen, wenn diese erkranken oder eines der weiteren versicherbaren Ereignisse auf diese Betreuungspersonen zutrifft.

Premium Reiseversicherung

Die Premium Reiseversicherung der CosmosDirekt, umfasst eine Auslandskranken-, eine Reiserücktritts- und Reiseabbruchversicherung. Die Reisegepäckversicherung (bei Verlust, Beschädigung oder Verspätung Ihres Reisegepäcks) dieses All Inclusive Versicherungspakets rundet den Versicherungsschutz ab. Erhältlich als Einmal- oder als Jahresschutz.