Das Wichtigste zum Investieren in ETFs in Kürze

Gemeinhin gelten börsengehandelte Indexfonds als vergleichsweise sicher. Doch wie jede Geldanlage und Anlageklasse sind auch ETFs nicht frei von Risiken. Du hast Dich deshalb bestimmt zurecht schon einmal gefragt, ob ETFs sicher sind. Hier erfährst Du mehr über die Chancen und Risiken, die ETFs mit sich bringen.

Lohnen sich ETFs und was ist das überhaupt?

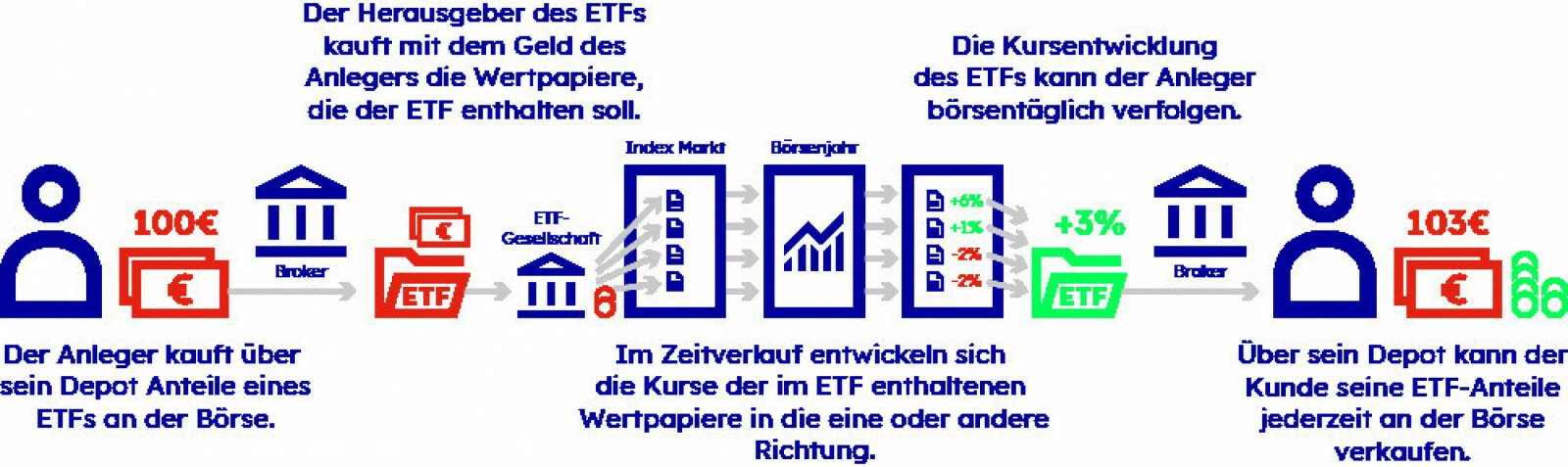

Die Abkürzung ETF steht für Exchange-Traded Fund. Es handelt sich also um an der Börse gehandelte Fonds. Entscheidest Du Dich zum Investieren in ETFs, zahlst Du zusammen mit anderen Anlegern in einen Anlagetopf ein. Dieser enthält Wertpapiere, welche die Wertentwicklung eines Index möglichst genau nachbilden. Titel und Gewichtung werden vom Index vorgegeben und sind jederzeit einsehbar.

Ein Beispiel: Der Deutsche Aktienindex (DAX) misst die Wertentwicklung der Aktien der derzeit 40 größten börsennotierten Unternehmen. Ein Indexfonds, der den DAX nachbildet, investiert folglich in dieselben 40 Aktien, die im DAX enthalten sind. Das Besondere: Anstatt diese 40 Aktien einzeln zu kaufen, kannst Du einen Fondsanteil des entsprechenden ETFs erwerben und bist damit zu einem gewissen Prozentanteil an den jeweiligen Unternehmen beteiligt. ETFs bilden aber nicht allein Aktien-Indizes nach. Du kannst mit ihnen in eine Vielzahl verschiedener Anlageklassen investieren:

- Aktien

- (Staats-)Anleihen

- Kryptowährungen

- Rohstoffe (ETCs)

- Geldmarkt

- Immobilien (REITs)

- Nachhaltigkeit (ESG)

- Themen

- Branchen

- Regionen

- Länder

In ETFs investieren bedeutet zu diversifizieren

Im Gegensatz zu einem Aktienkauf, mit dem Du gezielt in ein bestimmtes Unternehmen investierst, erwirbst Du über einen ETF einen prozentualen Anteil aller in diesem Fonds enthaltenen Unternehmen bzw. Assets. Du streust das Risiko, indem Du in die Breite anlegst und Dich nicht auf einzelne Branchen, Themen oder Regionen fokussierst. Je mehr Titel ein Index enthält und geografisch betrachtet in die Breite geht, desto größer die Risikostreuung. Der Vorteil von ETFs für Anfänger besteht vor allem darin, nicht mühselig alle im Index enthaltenen Wertpapiere einzeln kaufen zu müssen. Das wäre nicht nur unübersichtlich – einige Indizes setzen sich aus mehreren tausend Titeln zusammen – sondern gleichzeitig auch sehr kostspielig. Denn für jede Order (Kauf und Verkauf) einer Aktie fallen bei den meisten Banken Gebühren an. Als Faustregel gilt: Je breiter ein ETF aufgestellt ist, desto eher die Wahrscheinlichkeit, dass er Wertschwankungen abfedert. Beim ETF-Sparen ist das Verlustrisiko auf vielen Schultern verteilt. Performen Aktien einer bestimmten Branche oder Region nicht so gut, kann das durch steigende Kurse anderer Titel aufgefangen werden.

Wie transparent ist ein ETF-Depot?

In ETFs investieren heißt, dass Du eine hohe Transparenz genießt. Da sich ETFs an Indizes orientieren, ist ihre Zusammensetzung kein Geheimnis. Informationen rund um das Portfolio, die Gewichtung und ETF-Kosten sind in der Regel im Internet einsehbar. Viele große Fondsgesellschaften informieren sogar täglich über die genaue Zusammensetzung. Oft kannst Du hier nach den Vermögenswerten, Branchen und Ländern filtern, um Dir ein genaues Bild zu machen. Als Anleger weißt Du jederzeit, aus welchen Vermögenswerten sich ein ETF zusammensetzt. Die Bereitstellung detaillierter Informationen (zu Rendite, Wertschwankungen, Auflagedatum, Fondsgröße) erleichtert den Vergleich verschiedener Fonds. Das macht das Investieren in ETFs gerade für Anfänger sehr einfach.

In der Europäischen Union unterliegen bestimmte ETFs dank der EU-Richtlinie UCITS einer Regulierung durch Aufsichtsbehörden. ETFs folgen einem Regelwerk, das den Anleger schützen soll. Die Inhalte zielen im Kern auf diese Vereinbarungen ab:

- Das Geld der Anleger muss wie bei traditionellen Fonds als Sondervermögen verwahrt werden und gehört im Fall einer Insolvenz des ETF-Anbieters nicht zu dessen Insolvenzmasse.

- Der ETF darf eine Mindestdiversifikation nicht unterschreiten. Er muss so breit gestreut sein, dass keiner der einzelnen Bestandteile einen Anteil von mehr als 20 % am sogenannten Nettoinventarwert des ETFs aufweist.

- Der ETF besitzt keine Laufzeitbegrenzung und muss ausreichend liquide sein. Du kannst Deine Anteile also jederzeit verkaufen.

- Der ETF-Anbieter ist verpflichtet, wichtige Anleger-Informationen in Form von Produktbroschüren und Geschäftsberichten bereitzustellen.

- Sofern der ETF-Anbieter mit den gehaltenen Aktien über ein Verleihgeschäft zusätzliche Rendite erwirtschaften möchte, dürfen diese Geschäfte (Derivate) maximal 10 % des ETF-Werts ausmachen.

Sofern ein ETF diese Anforderungen nicht erfüllt, wird er nicht am Markt zugelassen. Insofern sind ETFs unter allen am Markt befindlichen Fondsvarianten zweifelsfrei diejenigen, die den Verbraucherinteressen am nächsten kommen.

Ein ETF-Sparplan erleichtert das Investieren in ETFs

Da ETFs börsengehandelte Fonds sind, entfällt ein Ausgabeaufschlag. Bei aktiven gemanagten Fonds kann dieser schon mal bis zu 5 % betragen. ETF-Kosten werden als sogenannte TER (Total Expense Ratio) ausgewiesen. Sie beziffern den für den Anbieter anfallenden Aufwand, den ETF gemäß seinem nachzubildenden Index zusammenzustellen und Titel ggf. hinzuzukaufen oder zu verkaufen. Gerade in puncto der von Anbietern verlangten ETF-Gebühren trennt sich hier die Spreu vom Weizen. So kann es passieren, dass zwei Anbieter trotz derselben Nachbildung eines Index deutlich unterschiedliche jährliche Verwaltungskosten verlangen. Vergleiche in diesem Fall vor Abschluss des Investments, um Deine Rendite nicht unnötig zu schmälern. Im Vergleich zu aktiv gemanagten Fonds halten sich die Verwaltungskosten von ETFs jedoch in Grenzen. Das kommt Dir als Anleger zugute. Bei den meisten Banken sind bereits das ETF-Depot und der ETF-Sparplan kostenlos, um bequem monatlich sparen zu können. Neben den geringen jährlich anfallenden Kosten macht dies einen ETF in Bezug auf seine Kostenstruktur für Dich als Anleger sehr attraktiv. Die niedrigen ETF-Kosten wirken sich zudem positiv auf Deine Rendite aus. Mit CosmosDirekt FlexInvest profitierst Du von einem frei festlegbaren Rendite- und Sicherheitsanteil. Du allein entscheidest, wie viel Prozent Deines monatlichen Sparbetrags sicherheits- bzw. chancenorientiert investiert werden sollen. Es fallen für Dich keine Abschlusskosten an. Der Clou: Fondsumschichtungen – auch zwischen Rendite- und Sicherheitsanteil – sind für Dich kostenlos. Eine Umschichtung ist monatlich möglich.

Mögliche Risiken beim Investieren in ETFs

Du weißt nun, dass Du beim ETF-Sparen Wertschwankungen einkalkulieren musst. Über einen längeren Zeitraum gleichen das vor allem breit aufgestellte ETFs in der Regel wieder aus. Allerdings ist nicht jeder ETF derart diversifiziert. Mit Branchen-, Regionen- oder Themen-ETFs investierst Du ausschließlich in sehr spezifische Marktsegmente. Eine solch enge Gewichtung bezeichnet man als Klumpenrisiko. Damit machst Du Dich und Dein angespartes Geld sehr angreifbar. In guten Zeiten profitierst Du von Markttrends nischiger ETFs mit einer bedeutend höheren Rendite, da sie sehr konzentriert zusammengesetzt sind. Genau das kann Dir aber schnell zum Verhängnis werden, wenn eine spezielle Branche oder ein besonderer Trend, auf den der ETF setzt, über Jahre in einer Krise steckt. Du solltest vor dem Hintergrund des Sicherheitsaspekts daher in ETFs investieren, die hoch diversifiziert sind. Diese versprechen zwar eine durchaus geringere Rendite, Klumpenrisiko und Wertverlust eines breit gestreuten ETFs sind jedoch deutlich geringer und verhelfen Dir auf lange Sicht zu mehr Vermögen.

Tipps für das Investieren in ETFs

- Einen ETF-Sparplan anzulegen ist selbst für Anfänger ohne Vorwissen unkompliziert. Sei Dir allerdings der Tatsache bewusst, dass ETF-Sparen sich erst nach mehrjähriger Anlagedauer rentiert. Ein ETF als Sparplan ist keine kurzfristige Investition. Vorschnelle Verkäufe Deiner ETF-Anteile schmälern Deine Rendite. Hältst du den ETF dagegen über mehrere Jahre, kannst Du mögliche Kursschwankungen über die Zeit ausgleichen. Gerade bei thesaurierenden ETFs – die ihre Rendite reinvestieren, anstatt sie auszuschütten – wirst Du einen positiven Effekt nach langer Haltedauer feststellen.

- Achte beim Investieren in ETFs auf ein möglichst großes Handelsvolumen des ETFs, denn das spricht für eine hohe Liquidität. Das bedeutet für Dich, dass Du den ETF im Fall eines geplanten Verkaufs schnell und unkompliziert zu Geld machen kannst. Entgegen aktiv gemanagten Investmentfonds sind ETFs jederzeit sicher handelbar – ohne Wartezeiten.

- ETFs sind von Natur aus diversifiziert. Manchmal reicht aber ein ETF nicht aus und es sind mehrere ETF-Sparpläne sinnvoll. Achte darauf, bei diesem Versuch nicht unabsichtlich dem Klumpenrisiko zu verfallen und ETFs zu besparen, die alle in dieselben Aktien investieren. Es empfiehlt sich, einen weltweit aufgestellten ETF mit Unternehmen von Industriestaaten zu halten und einen weiteren ETF zu besparen, der seinen Fokus auf Schwellenländer, die sogenannten Emerging Markets richtet. So vermeidest Du unnötige Dopplungen in Deinem ETF-Depot und profitierst von einer sehr breiten Streuung.

Häufige Fragen zum Investieren in ETFs

Das kann sein, muss aber nicht. ETF-Kosten werden vom jeweiligen Anbieter definiert. Durch geringe Kosten eines ETF-Sparplans schafft der Fonds-Anbieter einen Anreiz, dass Kunden mit dem ETF-Sparen anfangen. Sie werden als TER (Total Expense Ratio) angegeben und sollten nicht höher als 0,2 % sein. Steigt im Laufe der Jahre bspw. der Aufwand zum Verwalten eines ETFs, kann der Anbieter die damit verbundenen Kosten in Form erhöhter ETF-Gebühren an Dich als Anleger weitergeben.

Diese Entscheidung kann Dir niemand abnehmen. Wenn Du Dir ein ETF-Depot aufbaust, achte darauf, einen etablierten ETF zu wählen. Alter, Fondsvolumen und Kosten sollten Deine größten Kriterien sein, nach denen Du Deine Auswahl triffst. Ist der ETF sehr diversifiziert, streust Du folglich das Verlustrisiko. Je breiter der von Dir gewählte ETF aufgestellt ist, desto eher die Chance, dass dieser Wertschwankungen abfedert.

Der Vorteil eines ETFs besteht gerade darin, Dir nicht sämtliche Aktien kaufen zu müssen, sondern dies der Fondsgesellschaft bzw. dem ETF-Anbieter zu überlassen. Beim Aktienkauf investierst Du gezielt in einzelne Unternehmen. Im Fall einer schlechten Performance ist Dein Risiko deutlich geringer, wenn Du über einen Indexfonds in mehrere Unternehmen oder Assetklassen investierst. Du streust das Risiko entsprechend. Während Du Aktien auch nur für kurze Zeit halten und damit gute Gewinne erzielen kannst, solltest Du ETFs als mittel- bis langfristige Geldanlage betrachten.

Die Möglichkeit, mit ETFs einen Totalverlust zu erleiden, besteht, allerdings ist die Wahrscheinlichkeit äußerst gering. Schließlich sind die meisten ETFs breit gestreut und investieren in hunderte bis tausende Unternehmen. Risikoreicher sind dagegen Themen-ETFs oder solche, die in Nischen investieren. Sie sind meist weniger diversifiziert und dadurch deutlich volatiler – nach oben, aber auch nach unten.

Zudem brauchst Du Dich nicht zu sorgen, sollte ein ETF eingestellt werden. In diesem Fall verkauft die Fondsgesellschaft bzw. der Anbieter Deine Anteile, ohne dass Du Dich um etwas kümmern musst. Dein Geld ist auch sicher, wenn der ETF-Anbieter insolvent geht. Jegliches Anlagekapital gilt als Sondervermögen und fällt damit nicht unter die Insolvenzmasse. In einem solchen Fall bekommst Du Dein Geld entweder direkt ausgezahlt oder eine neue Fondsgesellschaft wird mit der Verwaltung beauftragt.

Bei einem ausschüttenden ETF werden erzielte Erträge – zum Beispiel durch Dividenden – direkt an Dich als Anleger ausgeschüttet. Über die so erhaltenen Gewinne kannst Du dann direkt frei verfügen oder sie erneut in ETFs investieren. Entscheidest Du Dich für Letzteres, ist ein thesaurierender ETF womöglich interessanter für Dich. Dieser schüttet erzielte Renditen nicht aus, sondern reinvestiert sie automatisch. Du profitierst also vom Zinseszinseffekt, welcher sich gerade bei mittel- und langfristigen Anlagehorizonten bedeutend auf Deine Renditechancen auswirken kann.

Fonds werden aktiv gemanagt, sprich individuell zusammengestellt. Das Ziel dahinter: Durch gezielte Käufe und Verkäufe vom im Fonds enthaltenen Titeln soll eine möglichst hohe Rendite erzielt und die Marktperformance geschlagen werden. Während ETFs aufgrund der Nachbildung eines Index keinen großen Aufwand bedeuten, entstehen bei Fonds im Zuge einer ständig wechselnden Zusammensetzung entsprechend höhere Kosten.