Das Wichtigste zum Vergleich von Berufsunfähigkeits-Versicherungen

Für die finanzielle Absicherung ist die BU-Versicherung ein Muss

Aktuellen Erkenntnissen zufolge wird ein Viertel aller Berufstätigen im Laufe ihres Lebens berufsunfähig. Im Durchschnitt sind die Personen 47 Jahre alt, wenn Sie unfall- oder krankheitsbedingt ihren Beruf aufgeben müssen. In diesem Fall bleibt oft nur die staatliche Erwerbsminderungsrente – in einigen Fällen gibt es zusätzliches Geld von der Berufsgenossenschaft. Das reicht aber oft nicht aus.

Eine Berufsunfähigkeitsversicherung kann solche finanziellen Notlagen verhindern. Wenn Du Deinem Beruf nicht mehr nachgehen kannst, zahlt Dir die BU eine monatliche Rente. Und zwar dann, wenn Du Deine aktuellen Tätigkeit für mindestens 6 Monate nur noch zu maximal 50 % ausüben kannst. Eine Berufsunfähigkeitsversicherung lohnt sich demnach für alle, die vom Einkommen ihrer Arbeitskraft abhängig sind. Um das Risiko der Berufsunfähigkeit bestmöglich abzusichern, solltest du daher verschiedene BUVs einem sorgfältigen Vergleich unterziehen.

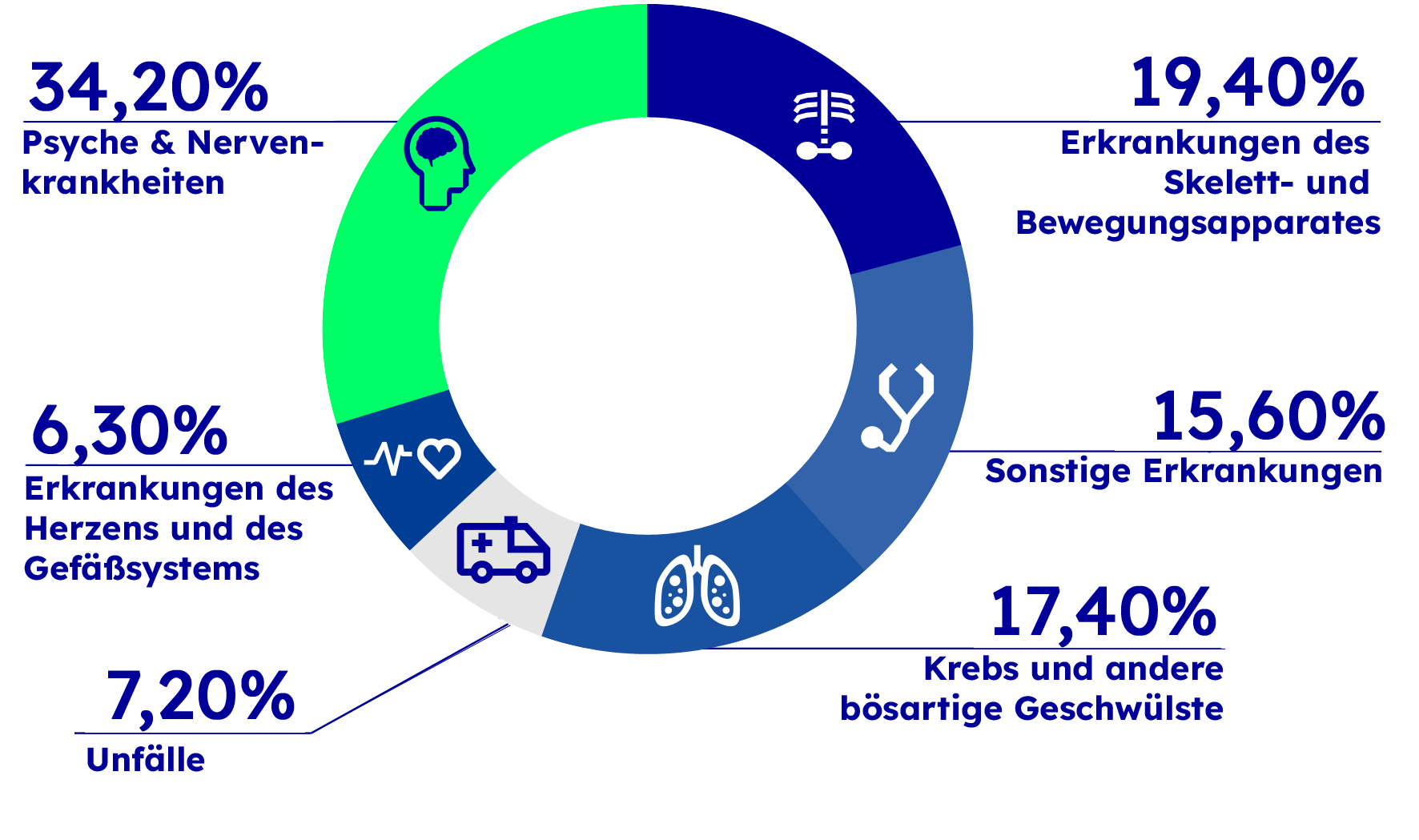

Häufige Ursachen der Berufsunfähigkeit

BU-Versicherung: Worauf solltest Du beim Vergleich achten?

Vor dem Abschluss einer Berufsunfähigkeitsversicherung solltest Du Dich nicht nur mit der Höhe der Beiträge, sondern vielmehr mit den Leistungen und den Versicherungsbedingungen auseinandersetzen. Ein erster Anlaufpunkt zur Gegenüberstellung unterschiedlicher Tarife bieten unabhängige Testergebnisse und Vergleiche – wie z. B. von Stiftung Warentest.

Verzicht auf abstrakte Verweisung

In der Regel ist die abstrakte Verweisung nicht mehr in den Verträgen der Berufsunfähigkeitsversicherung enthalten. Jedoch solltest Du trotzdem vor dem Abschluss ein Auge darauf werfen, ob diese Klausel in deiner Police enthalten ist. Andernfalls kann genau das eintreten, was bei der staatlichen Erwerbsminderungsrente der Fall ist: Wenn es Dir theoretisch noch möglich ist, einen anderen Beruf auszuüben, kann es sein, dass Du keine Rentenzahlungen erhältst. Ein Verzicht auf die abstrakte Verweisung bedeutet, dass ausschließlich von der zuletzt ausgeübten Tätigkeit ausgegangen wird. Kannst Du diese nicht mehr ausführen, fällst Du unter die Berufsunfähigkeit. Beim Vergleich unterschiedlicher Leistungen ein absolutes Muss!

Nachversicherungsgarantie

Ein weiterer wichtiger Punkt beim Versicherungsvergleich von Absicherungen der Berufsunfähigkeit ist die Flexibilität der Verträge. Die Nachversicherungsgarantie gibt Dir die Möglichkeit, Deine BU nachträglich an veränderte Lebensumstände anzupassen. So etwa beim Hausbau oder bei einer Gehaltssteigerung. Ist die Nachversicherungsgarantie nicht eingeschlossen, so kann der Versicherer eine erneute Gesundheitsprüfung verlangen.

Rückwirkende Zahlung

In einigen Fällen können Ärzte eine Berufsunfähigkeit nicht umgehend aussprechen. So kann nach endgültiger Feststellung vom Arzt rückwirkend eine Bescheinigung ausgestellt werden. Einige Versicherer bieten jedoch keine rückwirkenden Zahlungen an, sodass die Berufsunfähigkeit erst zum Zeitpunkt der Ausstellung anerkannt wird. Achte beim Vergleich der Berufsunfähigkeitsversicherung also darauf, dass eine rückwirkende Zahlung angeboten wird. Das ist auch hilfreich, wenn Du vergisst, Deine Berufsunfähigkeit bei Deiner Versicherung zu melden.

Dynamik

Um die jährliche Inflation auszugleichen, ist es wichtig, dass die Beiträge regelmäßig angehoben werden. Damit die schwankende Kaufkraft des Geldes Deine Rente nicht betrifft, sollte bei Abschluss eine Dynamik der Beiträge vereinbart werden. Dabei steigt Dein monatlicher Beitrag automatisch um einen vorher vereinbarten Prozentsatz.

Stundung bei Zahlungsschwierigkeiten

Vor finanziellen Notlagen ist niemand sicher. Deshalb sollten Du beim BU-Vergleich auf vorteilhafte Regelungen im Falle von Zahlungsschwierigkeiten achten.

Finanzstärke des Versicherers

Beim Berufsunfähigkeitsversicherungs-Vergleich solltest Du auch den Anbieter selbst betrachten. Da Du die Berufsunfähigkeitsversicherung im Idealfall über eine lange Laufzeit abschließt, solltest Du Dich für einen finanzstarken Versicherer entscheiden. Bei einer Insolvenz der Versicherungsgesellschaft, kann es sein, dass Deine Rentenzahlungen gefährdet sind – und das obwohl die Versicherer durch einen Sicherungsfonds abgesichert sind.

Mögliche Sonderleistungen

Informiere Dich im Vorfeld über mögliche Sonderleistungen. Wird ein verkürzter Prognosezeitraum oder werden gesonderte Zahlungen bei bestimmten Krankheiten angeboten?

Wo kann ich Berufsunfähigkeitsversicherungen online vergleichen?

Es ist wichtig, dass Du Dich vor dem Abschluss genau über die Versicherungsbedingungen, den Leistungsumfang und die Preise der BU informierst. Unabhängige Tests und Ratings können Dir dabei helfen, Berufsunfähigkeitsversicherungen verschiedener Versicherungsgesellschaften besser zu vergleichen. Die hochwertigen Tests können schon viel aussagen. Dennoch ist es gerade bei der Berufsunfähigkeitsversicherung – zusätzlich zu den Vergleichen – wichtig, dass Du die Bedingungen persönlich überprüfst:

- Werden in den Untersuchungen alle Punkte behandelt, die für mich zählen?

- Wie sieht die Gesundheitsprüfung aus?

- Wie verhält es sich mit meinen Vorerkrankungen?

- Ist mein Beruf aufgeführt?

- Wie sieht es mit meinem Alter aus? Ist meine Altersgruppe abgedeckt?

Wir stellen Dir einige Vergleiche vor, damit Du die beste Berufsunfähigkeitsversicherung für Deine Bedürfnisse finden kannst:

In regelmäßigen Abständen nimmt Stiftung Warentest die Berufsunfähigkeitsversicherungen unter die Lupe.

Im Jahr 2024 wurden 67 Tarife zur Berufsunfähigkeitsversicherung getestet. Die Stiftung Warentest zeichnet dabei unseren Berufsunfähigkeitsschutz mit SEHR GUT (1,1) aus.

Das Deutsche Finanz-Service Institut hat für FOCUS MONEY verschiedene BU-Tarife getestet. Die unabhängige Ratingagentur hat die Berufsunfähigkeitsversicherung für 5 Berufsgruppen anhand dieser Aspekte analysiert: BU-Kompetenz, Versicherungsbedingungen, Finanzstärke und Prämie.

Die Berufsunfähigkeitsversicherung von CosmosDirekt erlangt dabei in allen Berufsgruppen die Gesamtnote „hervorragend.“ Das DSFI überprüft dabei nicht nur den Inhalt der Bedingungen, sondern achtet auch darauf, dass diese kundenfreundlich und fair gestaltet sind. Das macht die Untersuchung zur optimalen Grundlage für Deinen Vergleich von BU-Versicherungen.

Das Rating der ASSEKURATA beinhaltet eine sehr umfängliche Prüfung des gesamten Leistungsregulierungsprozesses. Vom ersten Kontakt im Leistungsfall bis zu den Nachprüfungen, wenn die BU-Rente bereits gezahlt wird – jeder Schritt wird von den Analysten genau überprüft. Dazu werden auch Gespräche mit dem Anbieter geführt und Leistungsüberprüfungen veranlasst. Die ASSEKURATA vergibt dabei keine Noten zum Versicherungsschutz, es geht ausschließlich um die Kunden-Fairness.

Die Berufsunfähigkeitsversicherung der CosmosDirekt hat das Gütesiegel auf Anhieb erhalten. Das unterstreicht unsere kompetente, transparente und kundenorientierte Arbeitsweise.

Wie kannst Du Beiträge von BU-Versicherungen vergleichen?

Vor dem Vergleich solltest Du wissen, dass die Beiträge zur Berufsunfähigkeitsversicherung von diesen Faktoren abhängig sind:

- Alter

- Beruf

- Gesundheitszustand & Vorerkrankungen

- Gewünschte Rentenhöhe

Je älter Du beim Abschluss der BU bist, desto kürzer ist die Laufzeit und desto höher auch die Wahrscheinlichkeit einer Erkrankung. Deshalb sind die Beiträge zur Berufsunfähigkeitsrente mit steigendem Alter höher. Jedoch beeinflussen auch Vorerkrankungen und Verletzungen Deinen Beitrag. Um diese festzustellen, musst Du beim Abschluss der Berufsunfähigkeitsversicherung einige Gesundheitsfragen beantworten. Da bestimmte Berufsgruppen einem höheren Risiko unterliegen, berufsunfähig zu werden, beeinflusst auch Dein Beruf die Beitragshöhe. Wir helfen Dir mit unserem Vergleich zu unterschiedlichen Berufsunfähigkeitsversicherungen, einen umfassenden Versicherungsschutz zum besten Preis-Leistungsverhältnis zu finden. Um Dir einen besseren Überblick zu geben, haben wir Dir hier die Beiträge verschiedener Berufsgruppen aufgeführt:

Fazit: Für den optimalen Versicherungsschutz ist ein BU-Versicherungs-Vergleich sinnvoll

Um die für Dich und Deine Bedürfnisse beste Berufsunfähigkeitsversicherung zu finden, ist ein Vergleich unterschiedlicher Policen notwendig. Schnell fällt auf: Kein BU-Vergleich ist wie der andere. Deshalb solltest Du auch selbst die ausgewählten Tarife der Berufsunfähigkeitsrente sowie deren Anbieter miteinander vergleichen. Die von uns aufgeführten Vergleiche und Ratings sollten dabei die Basis Deiner Recherche bilden. So kannst Du Dir einen Überblick verschaffen und Dich am Ende für die Berufsunfähigkeitsversicherung entscheiden, die am besten zu Dir passt!

Artikel teilen

Diese Ratgeber könnten Dich auch interessieren

-

1

Berufsunfähigkeitsversicherung ohne Leistungsoptionen, Student/in BWL, 22 Jahre, Nichtraucher/in, 1.000 Euro monatliche Rente bei Berufsunfähigkeit bis zum 65. Lebensjahr, monatliche Zahlweise. Zahlbeitrag durch sofortige Verrechnung der Gewinnanteile. Diese sind für das laufende Geschäftsjahr garantiert und können sich in den Folgejahren ändern.

Zurück zum Text -

2

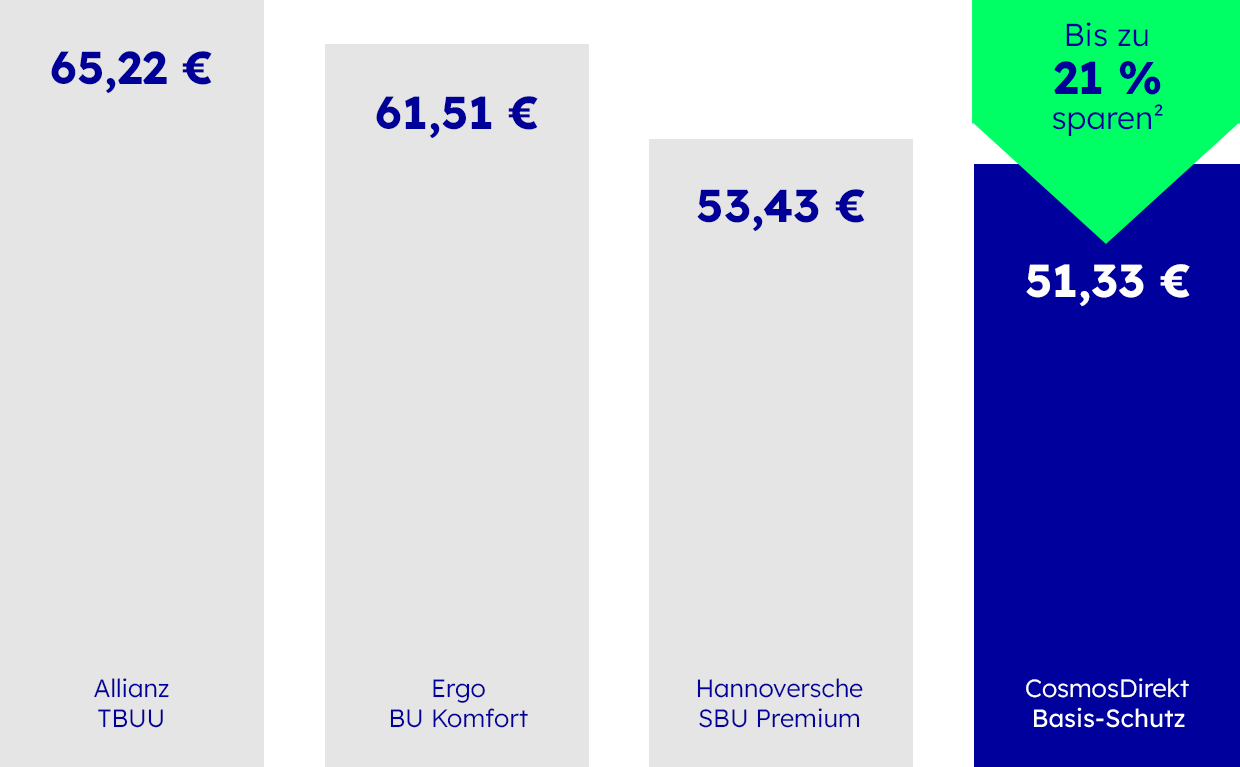

Mögliche Beitragsersparnis im Wettbewerbsvergleich von CosmosDirekt mit ausgewählten Anbietern.

Beispielfall Alter 22 Jahre (geb. 01.02.2003): monatliche Beitragszahlung, 1.000 € monatliche Rente, Versicherungsdauer 43 Jahre.

Die Werte basieren auf Normaltarifen, die grundsätzlich allen Personengruppen (Annahme: Nichtraucher, Student/in BWL) offen stehen. Die Tarife können sich in weiteren einzelnen Leistungsmerkmalen unterscheiden.Beispielfall Alter 19 Jahre (geb. 01.02.2006): monatliche Beitragszahlung, 1.000 € monatliche Rente, Versicherungsdauer 46 Jahre. Die Werte basieren auf Normaltarifen, die grundsätzlich allen Personengruppen (Annahme: Nichtraucher, Auszubildender Bankkaufmann/frau) offen stehen. Die Tarife können sich in weiteren einzelnen Leistungsmerkmalen unterscheiden.

Beispielfall Alter 33 Jahre (geb. 01.02.1992): monatliche Beitragszahlung, 2.000 € monatliche Rente, Versicherungsdauer 32 Jahre.

Die Werte basieren auf Normaltarifen, die grundsätzlich allen Personengruppen (Annahme: Nichtraucher, Arzt/Ärztin für Allgemeinmedizin) offen stehen. Die Tarife können sich in weiteren einzelnen Leistungsmerkmalen unterscheiden.Die angegebenen Zahlbeiträge gelten nach Verrechnung der Gewinnanteile. Diese sind für das laufende Geschäftsjahr garantiert und können sich in den Folgejahren ändern. Quelle: Morgen & Morgen, Stand Januar 2025

Zurück zum Text