Sind wir ein Partner, auf den im Notfall Verlass ist? Unsere Kunden sagen ja und haben uns überdurchschnittlich stark beurteilt. Mit dem Gesamturteil "Sehr Gut" zählen wir laut FocusMoney zu den "Fairsten Schadenregulierern". Noch mehr Vorteile:

- Bis zu 50 % Rabatt bei Kernsanierung2

- Neuwertversicherung – Dein Haus ist nie unterversichert

- 24 Stunden Kunden- und Schaden-Service

- Infos zum Status Deines Schadens per SMS / E-Mail

Die Wohngebäudeversicherung schützt Dich vor finanziellen Schäden, die durch Unwetter entstehen. Aber nicht immer ist eindeutig, welche Versicherung für einen Schaden zuständig ist. Abgedeckte Dächer gehören meistens zum Leistungsumfang einer Wohngebäudeversicherung. Aber welche Versicherung leistet, wenn ein Baum infolge eines Sturms umstürzt und auf das Grundstück gefallen ist? Die Wohngebäudeversicherung sichert Dein Haus vom Fundament bis zum Dachstuhl ab: sie deckt Schäden ab, die durch Sturm und Hagel, Leitungswasser und Brand, Blitzschlag oder Explosion verursacht werden. Wie sich die Wohngebäudeversicherung von der Hausratversicherung abgrenzt und welche Zusatzleistungen sinnvoll sind, erfährst Du hier. Infos zu unserer Wohngebäudeversicherung findest Du auf unserer Produktseite.

Was ist über die Wohngebäudeversicherung versichert?

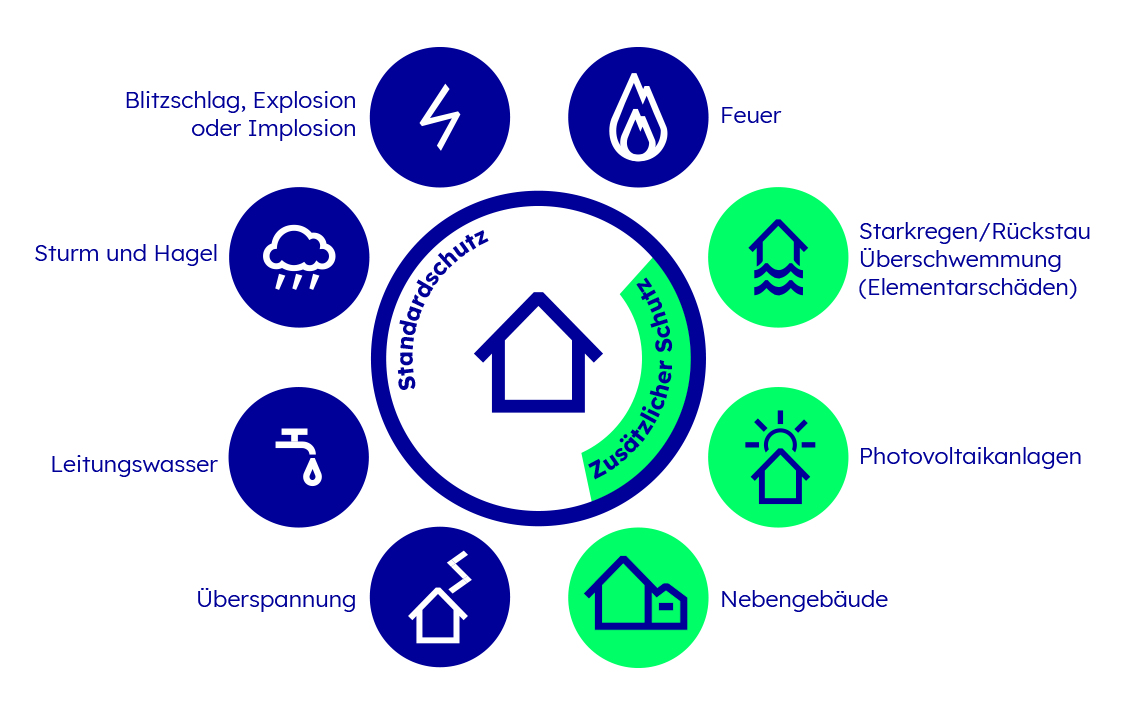

Die Wohngebäudeversicherung deckt die folgenden Risiken ab:

- Feuer (Brand, Blitzschlag, Explosion, Implosion)

- Leitungswasser

- Sturm und Hagel

- Überspannung

Darüber hinaus können durch Zusatz-Bausteine weitere Risiken in die Wohngebäudeversicherung aufgenommen werden.

- Elementarschadenversicherung

- Photovoltaik-Anlagen, Solarthermie und Geothermie

- Nebengebäude (z. B. Außensauna)

- Ableitungsrohre innerhalb und außerhalb des Versicherungsgrundstücks

- Assistance-Leistungen (z. B. Organisation von Handwerkerleistungen)

- Glasversicherung (bei Cosmos Direkt in der Hausratversicherung)

Generell sichert die Wohngebäudeversicherung nur Schäden ab, die direkt am Gebäude entstehen (Dach, Mauerwerk und Fundament). Auch fest installiertes Inventar wie Heizungsanlage, Badewanne oder Parkett-Fußboden ist meistens im Schutz enthalten.

Deine Leistungen für die typischen Gefahren

Feuerschaden

Feuerschaden

Die Feuerabsicherung kommt für Schäden auf, die ein Brand verursacht hat. Dabei kann z.B. eine vergessene brennende Kerze oder auch eine Explosion die Ursache des Brandes sein.

Ein Schadenbeispiel: In Deinem Wohnzimmer begann es zu brennen und der Brand ging auch auf die weiteren Räume und den Dachstuhl über. Dadurch entstand Schaden durch Brand und Löschwasser im ganzen Haus. Wir übernehmen den Schaden von 150.000 Euro.

Leitungswasserschaden

Leitungswasserschaden

Platzen Wasserrohre zum Beispiel durch Frost auf, kann das austretende Wasser Schäden am Gebäude verursachen. Versichert sind hierbei insbesondere Wasserzuleitungs- und Heizungsrohre, aber auch die dazugehörigen Anlagen wie zum Beispiel eine Solaranlage.

Ein Schadenbeispiel: Du hast festgestellt, dass ein Abwasserrohr im Keller undicht war. Dadurch lief Wasser ins Mauerwerk im Erdgeschoss und Keller. Wir übernehmen den Schaden von 12.000 Euro.

Sturm- und Hagelschaden

Sturm- und Hagelschaden

Schutz besteht für Sturmschäden wie zum Beispiel Dachabdeckungen mit einer Windstärke von mindestens 8 (Geschwindigkeit ab 63 km/h). Bei Hagel spielt diese keine Rolle.

Ein Schadenbeispiel: Durch einen Sturm ist ein Baum auf Dein Haus gefallen und hat das Dach beschädigt. Dadurch ist auch Regenwasser ins Haus gelaufen. Wir übernehmen den Schaden von 52.000 Euro.

Schaden durch Blitzschlag, Überspannung, Explosion oder Implosion

Schaden durch Blitzschlag, Überspannung, Explosion oder Implosion

Ein Blitzschlag kann großen Schaden verursachen. Zum einen kann das Dach, zum anderen auch z.B. die Heizungsanlage durch eine Überspannung beschädigt werden. Aber auch eine Explosion der Gasleitung kann zu teuren Reparaturleistungen führen.

Ein Schadenbeispiel: Durch einen Blitzeinschlag wurde Deine Heizungs- und Lüftungsanlage beschädigt. Wir übernehmen den Schaden von 17.000 Euro.

Erklärvideo zum Thema Sturmschäden: Was zahlt die Versicherung?

Welche Schäden werden von der Gebäudeversicherung nicht übernommen?

Es gibt Schäden, die von der verbundenen Gebäudeversicherung nicht übernommen werden. Diese beziehen sich sowohl auf nicht versicherte Gebäudevorrichtungen und Grundstückselemente als auch auf die Schadenursachen. Wenn außer dem Wohnhaus weitere Gebäude auf dem eigenen Grundstück stehen, sollten diese in der Versicherungspolice berücksichtigt werden. Diese weiteren Gebäude werden dann mit einer Deckungserweiterung in die Police aufgenommen. Beispiele für sinnvolle Deckungserweiterungen:

- Garagen, Carports, Gartenhäuschen und Geräteschuppen

- Photovoltaik-, Solar- und Geothermieanlagen

- Sonstige Grundstücksbestandteile

Elementarschäden

Elementarschäden sind meistens nicht durch die Wohngebäudeversicherung versichert – eine zusätzliche Elementarschadenversicherung ist notwendig. Diese übernimmt Schäden, die durch Elementar- bzw. Naturgewalten entstehen.

Die Elementarversicherung schützt finanziell gegen Hochwasser, Überschwemmungen und Starkregen sowie Erdbeben und Erdrutsche. Die Police erfasst zudem Schäden durch Lawinen, Schneedruck auf dem Dach und Vulkanausbrüche. Die Versicherer bieten den Elementarschadenschutz meist als Zusatzversicherung zur Wohngebäudeversicherung und Hausratversicherung an.

Aufräumarbeiten auf Grundstücken

Versicherer kommen nicht zwangsläufig für alle Aufräumarbeiten auf dem Grundstück des Versicherungsnehmers auf. Grund dafür ist die Unterscheidung zwischen versicherten und nicht versicherten Sachen – gemäß den Versicherungebedingungen.

Beispiel: Während eines Sturms wird ein großer Baum entwurzelt, stürzt zunächst aufs Dach eines Gebäudes und bleibt dann im Garten liegen. Der entstandene Schaden für das Dach und die Aufräumarbeiten wegen der herausgebrochenen Dachziegel werden vom Versicherer übernommen. Die Beseitigung des Baums, der zunächst zersägt und dann weggefahren werden muss, wird dagegen nicht zwangsläufig durch jede Police abgedeckt. Prüfe daher, welche Aufräumkosten Deine Police abdeckt.

Glasbruch

Die Glasbruchversicherung sichert die Glaselemente an und in Gebäuden ab. Dazu gehören zum Beispiel normale Fensterscheiben, aber auch große Fensterfronten.

Was ist im Schadenfall zu tun und welche Kosten werden abgedeckt?

Kommt es zum Schadenfall, muss man diesen so schnell wie möglich dem Versicherer melden – es besteht eine Anzeigepflicht. Das kannst Du auch telefonisch tun und erhältst dabei möglicherweise bereits erste Hinweise zum weiteren Vorgehen. Du solltest den Schaden mit Fotos und einem ausführlichen Bericht dokumentieren. Häufig müssen betroffene Gebäudeteile oder Grundstücksbereiche unverändert bleiben, bis ein Gutachter vor Ort war und die Schadenstelle freigegeben hat. Reparaturen sollten am besten mit dem Versicherer abgestimmt werden, in jedem Fall sind Rechnungen und Belege aufzubewahren.

Kommt es zum Totalschaden eines Hauses, wird dieses zum sogenannten Neuwertpreis wiedererrichtet. Dieser umfasst die gesamten Baukosten für den Bau eines neuen, gleichartigen Hauses. Achte darauf, dass Deine Police einen Unterversicherungsverzicht enthält. Dieser stellt sicher, dass bei erheblichen Schadenfällen die erbrachte Versicherungssumme nicht den aktuellen Neuwert unterschreitet.

Wenn Fahrlässigkeit im Spiel ist

Fahrlässigkeit kann im Schadenfall relevant werden, wenn ein Versicherer eine grobe Fahrlässigkeit feststellt. Denn bei grober Fahrlässigkeit haben die Versicherer das Recht, den zu zahlenden Betrag zu kürzen. Welche Tücken sich hinter der Unterscheidung zwischen grober und einfacher Fahrlässigkeit verbergen, zeigt ein Fall, der vor dem Landgericht Osnabrück verhandelt wurde:

Fazit: Wohngebäudeversicherung ist für alle Hausbesitzer ein Muss

Die Wohngebäudeversicherung sichert einen Großteil der Risiken für Dein Haus ab. Vom Fundament bis zum Dachstuhl deckt sie Schäden ab, die durch Sturm und Hagel, Leitungswasser und Brand, Blitzschlag oder Explosion verursacht werden. Dabei werden die Kosten für kleinere Reparaturen ebenso erstattet wie der vollständige Wiederaufbau eines Hauses. Die Wohngebäudeversicherung erstattet auch Ausfälle für Mietzahlungen bei Unbewohnbarkeit. Die Wohngebäudeversicherung ist für Eigentümer selbst bewohnter Häuser und für Vermieter ein Muss. Allerdings sind nicht alle Gefahren in den Basisleistungen der Policen berücksichtigt.

Hier kommt es auch darauf an, ob neben dem Wohnhaus auch Garagen oder Nebengebäude auf dem Grundstück stehen. Die Schäden, für die Versicherer in solchen Fällen aufkommen, können erheblich voneinander abweichen. Kosten, die infolge von Reparaturen an Fenstern, Wintergärten und anderen Glaselementen entstehen, gehören nicht zu den Basisleistungen. Sie müssen als Zusatzleistung über die Glasversicherung abgesichert werden. Weitere Anlagen und Anbauten, die Du vor Abschluss abklären solltest, sind insbesondere Photovoltaik-, Solar- und Wärmepumpanlagen. Zudem stellt die Elementarschadenversicherung einen wichtigen Zusatzschutz dar. Sie deckt Kosten ab, die z. B. durch Starkregen oder Hochwasser entstehen.

Artikel teilen

Diese Ratgeber könnten Dich auch interessieren

-

1

Neubau Baujahr 2025, Einfamilienhaus, massiv, ohne Keller, DG ausgebaut, Fußbodenheizung + Wärmepumpe vorhanden, Laufzeit 1 Jahr, Basis-Schutz, 500 € Selbstbeteiligung.

Zurück zum Text -

2

Der Rabatt beträgt 50 % im Jahr der Fertigstellung des Hauses (bzw. nach Beendigung der ältesten Kernsanierungsmaßnahme, die weniger als 10 Jahre zurück liegt) und baut sich pro Jahr um 5 % ab. Ab 10 Jahren entfällt der Rabatt.

Zurück zum Text -

3

Du erhältst 10 % Kundenbonus, wenn Du oder eine in Deinem Haushalt lebende Person bereits eine Kfz-Versicherung (für Pkw oder Motorrad), eine Lebensversicherung, Unfall-, Haftpflicht-, Hausrat- oder Wohngebäudeversicherung bei uns hat. Zur Lebensversicherung zählen auch Berufsunfähigkeits- und Rentenversicherungsverträge (inklusive Flexible Vorsorge sowie FlexInvest) und Tagesgeld Plus.

Zurück zum Text -

4

Mögliche Ersparnis im Wettbewerbsvergleich von CosmosDirekt mit ausgewählten Anbietern (Direktversicherer und klassische Versicherer) für den Jahresbeitrag einer Wohngebäudeversicherung. Beispielfall: Massiv gebautes Einfamilienhaus, Baujahr 2025, 150 m², Hamburg in Gordonstraße (PLZ 21079), Steildach ausgebaut, keine Garage, keinen Keller, mit Fußbodenheizung und Wärmepumpe, keine Selbstbeteiligung, 1 Jahr Vertragslaufzeit, Versicherungsbeginn: 01.03.2025. Die Tarife können sich in weiteren einzelnen Leistungsmerkmalen unterscheiden. AXA, Gothaer, Ostangler und Alte Leipziger sind mit Ihren Tarifen als klassische Versicherer vertreten. Quelle der Daten: Morgen & Morgen, Stand: 12.02.2025.

Zurück zum Text -

5

Die Zeit läuft, sobald uns alle für die Bearbeitung notwendigen Informationen vorliegen.

Zurück zum Text