Das Wichtigste zum Geld anlegen in Fonds in Kürze

Was sind Fonds?

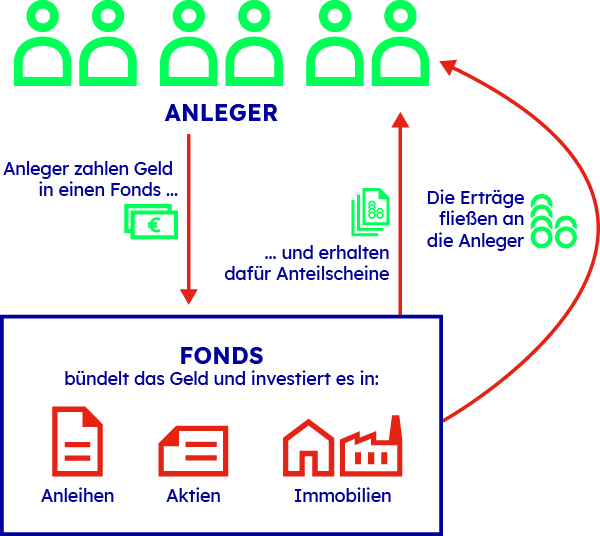

Stell Dir einen Fonds wie einen großen Topf vor, in den mehrere Anleger Geld einzahlen. Dafür erhalten sie Anteilscheine, die ihren Anteil am Fondsvermögen dokumentieren. Eine Investmentgesellschaft legt das Geld in verschiedene Wertpapiere an, wodurch alle Beteiligten von Wertsteigerungen profitieren können. Professionelle Fondsmanager verwalten den Fonds nach gesetzlichen und eigenen Anlageprinzipien. Entscheidest Du Dich dazu, Geld in Fonds anzulegen, profitierst Du – aufgrund der Diversifikation von Fonds – von einer Risikostreuung. Durch kontinuierliche Anpassungen der Fondsmanager an sich ändernde Marktgegebenheiten wird auf lange Sicht versucht, eine überdurchschnittlich hohe Rendite zu erzielen und besser abzuschneiden als der Markt.

Wie unterscheiden sich aktiv und passiv gemanagte Investmentfonds?

Aktive Fonds werden von Fondsmanagern verwaltet, die Märkte analysieren und Investitionen basierend auf diesen Analysen tätigen, um die Anlagestrategie des Fonds zu verfolgen. Aufgrund der Verwaltung sind aktiv gemanagte Fonds in der Regel teurer als passive. Als ETFs bezeichnete, passiv gemanagte Fonds bilden hingegen einen Börsenindex ab – z. B. den Deutschen Aktienindex (DAX). Sie erfordern keine aktive Verwaltung durch Experten und sind entsprechend günstiger.

Offene vs. geschlossene Fonds

Offene Fonds sind Investmentfonds, bei denen Du als Anleger jederzeit ohne spezifische Bindungen Anteile kaufen oder verkaufen kannst. Sie sind aufgrund der niedrigen Einstiegskosten und strengen Auflagen auch für vorsichtige Anleger mit geringerem Kapital geeignet.

Im Gegensatz dazu sind geschlossene Fonds, die nicht an der Börse gehandelt werden, unternehmerische Beteiligungen mit oftmals hohen Mindestbeteiligungen. Sie richten sich an Anleger mit hoher Risikobereitschaft und großem Kapital, bieten aber wenig rechtlichen Schutz.

Welche Arten von Investmentfonds gibt es?

Die jeweilige Ausrichtung eines Fonds entscheidet, in welche Anlageklassen die Fondsmanager investieren. Je nach bevorzugtem Anlageschwerpunkt kannst Du aus einer Vielzahl verschiedener Fondsarten wählen:

- Bei Geldmarktfonds investierst Du in kurzlaufende, verzinsliche Wertpapiere. Sie eignen sich ideal als kurzfristige Geldanlage.

- Aktienfonds investieren hauptsächlich in Aktienanteile börsennotierter Unternehmen, wodurch Anleger am Erfolg dieser Unternehmen teilhaben.

- Mit Rentenfonds, auch Anleihenfonds genannt, investierst Du in verzinsliche Wertpapiere wie Schuldverschreibungen von Staaten, Banken und Großunternehmen. Sie eignen sich für Anleger, die regelmäßige Erträge suchen.

- Immobilienfonds legen Dein Geld in diverse Immobilienarten wie Hotels, Büros, Einkaufszentren, Logistik- oder Wohnimmobilien an. Sie ermöglichen Investments mit kleinen Beiträgen und erfordern keine eigene Verwaltungszeit.

- Rohstofffonds bieten eine indirekte Beteiligung an den globalen Rohstoffmärkten durch Finanzinstrumente wie Futures. Sie sind vor allem für eine breite Vermögensstreuung interessant.

- Nachhaltige Fonds investieren nach strengen ethischen, sozialen und ökologischen Kriterien in verantwortungsvoll handelnde Unternehmen.

- Mischfonds oder Multi-Asset-Fonds vereinen verschiedene Anlageklassen (z. B. Aktien, Rentenpapiere, Rohstofftitel) für flexible Anpassungsfähigkeit. Sie ermöglichen Dir, von verschiedenen Märkten in einem Fonds zu profitieren.

- Dachfonds investieren nicht direkt in Aktien oder Anleihen, sondern in andere Fonds, die als Zielfonds bezeichnet werden. Es gibt unterschiedliche Typen von Dachfonds, darunter solche, die nur in hauseigene Fonds oder in spezielle Asset-Klassen bzw. Anlagethemen investieren.

- Hedgefonds sind spezialisierte, abseits der Börse gehandelte Investmentfonds. Oft werden komplizierte Wetten auf Kursverläufe bestimmter Wertpapiere abgeschlossen. Mit einem Mindestanlagevolumen von oft über 500.000 Euro streben sie nach maximaler Rendite. Sie sind kaum reguliert und nutzen auch Fremdkapital. Aufgrund der Spekulation auf den sogenannten Hebeleffekt zählen sie zu den Hochrisiko-Investments.

Welches Risiko gehe ich beim Anlegen in Fonds ein?

Wie bei allen Finanzprodukten und Anlagestrategien sind auch Fonds nicht frei von Risiken. Die Auswahl hängt von Deinen persönlichen (Sicherheits-)Bedürfnissen und Deiner individuellen Risikobereitschaft ab. Höhere Renditen gehen oft mit höherem Risiko einher. Risikoärmere Fonds versprechen dagegen niedrigere Gewinne. Rentenfonds gelten als sicher, während spezialisierte Länder- oder Branchenfonds oft deutlich riskanter sind. Möchtest Du in Fonds anlegen, achte auf eine ausgewogene Mischung unterschiedlicher Risikostufen. Trotz ihrer Diversifizierung empfiehlt sich auch bei Fonds eine Mischung risikoreicher und sicherer Anlageschwerpunkte, um das Gesamtrisiko Deines Portfolios zu minimieren und dennoch einen soliden Wertzuwachs zu wahren.

Fondssparpläne oder Einmalanlage?

Stehen Dir, z. B. als Student oder Auszubildender, gerade keine größeren Summen zur Verfügung, die Du in Fonds anlegen kannst, bietet sich das Fondssparen an. Mittlerweile ermöglichen viele Banken Fonds-Sparpläne zu niedrigen Mindestzahlungen an. Mit FlexInvest kannst Du bereits ab 25 Euro monatlich in Fonds anlegen. Zudem profitierst Du beim Fondssparen Cost-Average-Effekt: Du minimierst Deine durchschnittlichen Kaufpreise für Fondsanteile im Vergleich zu einer Einmalzahlung. Mit einem Fonds-Sparplan bist Du flexibel, da Du diesen an Deine finanzielle Situation anpassen und notfalls pausieren kannst.

Der Vorteil einer einmalig investierten Summe liegt auf der Hand: Dein Kapital ist direkt in voller Höhe investiert. Behalte bei einer einmaligen Investition anfallende Kosten wie Ausgabeaufschläge und Verwaltungsgebühren des Fonds im Blick. Diese können Gewinne kleinerer Investitionen schnell schmälern.

Tipps für Fonds als Geldanlage

- Halte Deinen Vermögensaufbau mit Investmentfonds einfach. Demnach solltest Du nur Geld in Fonds anlegen, deren Anlageklassen, Aufbau und Strategie Du verstehst.

- Wähle einen sinnvollen Anlagehorizont, wenn Du Dich bei Deiner Geldanlage für Investmentfonds entschieden hast. Du solltest mittel- bis langfristig in Fonds anlegen, um Einmalkosten wie Ausgabeaufschläge und Wertschwankungen effektiv abzumildern.

- Fonds eignen sich für Investitionen in verschiedene Anlageklassen. Willst Du Dich nicht auf eine bestimmte Branche oder ein Thema fokussieren, streust Du mit breit aufgestellten Fonds das Risiko entsprechend. Dazu suchst Du Dir entweder mehrere Fonds mit unterschiedlichen Anlageschwerpunkten aus oder investierst in Mischfonds, die mehrere Anlageklassen vereinen.

- Vergewissere Dich, dass Du vor dem Investment alle absehbaren Kosten eines Fonds berücksichtigst. Darunter fallen gegebenenfalls Depotgebühren für die Verwahrung Deiner Fondsanteile, Verwaltungsgebühren für das Fondsmanagement, ein einmaliger Ausgabeaufschlag als Entgelt für die Vermittlung des Fonds und Performance-Gebühren. Letztere entstehen Dir, wenn ein Fonds eine festgelegte Rendite-Benchmark in einem bestimmten Zeitraum erreicht.

Häufige Fragen zum Anlegen in Fonds

Welcher Investmentfonds passt am besten zu mir?

Welcher Investmentfonds passt am besten zu mir?

Fondsanleger stehen oft vor der Entscheidung, ob sie in Aktien mit Wertzuwachs, dividendenstarke Aktien, Anleihen, Immobilien oder Rohstoffe investieren sollen. Die Auswahl hängt von Deiner Risikobereitschaft und Anlagestrategie ab. Für ein ausgewogenes Portfolio empfiehlt es sich, verschiedene Anlageformen zu kombinieren oder direkt in einen Mischfonds zu investieren, der Deine persönlichen Präferenzen widerspiegelt.

Ist Fondssparen sinnvoll oder gibt es auch Nachteile?

Ist Fondssparen sinnvoll oder gibt es auch Nachteile?

Abhängig von der Fondsart können hohe Gebühren entstehen und viele Fonds schaffen es nicht, die Performance des jeweiligen Index zu überbieten. Geld in Fonds zu investieren ist vor allem dann sinnvoll, wenn Du Dich für einen langfristigen Vermögensaufbau mit geringeren Risiken durch Diversifizierung interessierst. Fonds sind staatlich reguliert und Dein angelegtes Geld ist im Konkursfall als Sondervermögen geschützt.

Gibt es Alternativen zu aktiven Fonds als Geldanlage?

Gibt es Alternativen zu aktiven Fonds als Geldanlage?

Passiv verwaltete ETFs sind eine bekannte Alternative zu aktiven Fonds. Sie bilden automatisch Märkte über spezifische Indizes nach, ohne aktives Management. Das hat meist niedrigere Gebühren gegenüber aktiven Fonds zur Folge. ETFs zielen darauf ab, die Leistung eines Index, wie dem DAX, zu replizieren. Genau wie Fonds sind auch ETFs in der Regel breit gestreut und setzen sich aus einer Vielzahl unterschiedlicher Wertpapiere oder Anlageklassen zusammen. Daneben kannst Du Dein Geld auch in Anlagemöglichkeiten wie Crowdinvesting oder Immobilien anlegen.

Sollte ich in thesaurierende oder ausschüttende Fonds investieren?

Sollte ich in thesaurierende oder ausschüttende Fonds investieren?

Das hängt von Deiner Anlagestrategie ab. Thesaurierende Fonds reinvestieren die erzielte Rendite. Dadurch greift der Zinseszinseffekt, der das Anlagekapital stetig erhöht. Im Gegensatz dazu zahlen ausschüttende Fonds Renditen aus. Das passiert in der Regel einmal im Jahr und ermöglicht Dir die sofortige Verfügbarkeit der Gewinne. Über diese kannst Du dann anderweitig verfügen oder sie eigenständig selbst anlegen.

Hast Du Fragen zu FlexInvest? Wir beraten Dich gerne telefonisch oder per E-Mail.