Sind wir ein Partner, auf den im Notfall Verlass ist? Unsere Kunden sagen ja und haben uns überdurchschnittlich stark beurteilt. Mit dem Gesamturteil "Sehr Gut" zählen wir laut FocusMoney zu den "Fairsten Schadenregulierern". Noch mehr Vorteile:

- Bis zu 50 % Rabatt bei Kernsanierung2

- Neuwertversicherung – Dein Haus ist nie unterversichert

- 24 Stunden Kunden- und Schaden-Service

- Infos zum Status Deines Schadens per SMS / E-Mail

Eine Wohngebäudeversicherung schützt gegen Kosten, die bei Zerstörung oder Beschädigung des Gebäudes entstehen. Bestandteil der verbundenen Wohngebäudeversicherung ist die Feuerversicherung. Im Versicherungsschutz der Feuerversicherung sind, neben dem Gebäude selbst, auch die Bausubstanz (Fenster, Türen) und mit dem Gebäude fest verbundene Objekte (Einbauküchen, Heizungsanalagen) enthalten. Im Ratgeber erfährst Du, welche Leistungen Du im Schadenfall in Anspruch nehmen kannst. Informationen zur Wohngebäudeversicherung von Cosmos Direkt findest Du auf der Produktseite.

Diese Begriffe solltest Du kennen

Erklärvideo zur Wohngebäudeversicherung

Feuerschäden in der Gebäudeversicherung

Brände sind in Deutschland eine hohe Gefahr für Leben und Besitz. Etwa alle 2 Minuten brennt ein Haus oder eine Wohnung. Im Jahr 2021 wurden den Versicherungen rund 160.000 Schäden in der Wohngebäudeversicherung durch Feuer gemeldet. Die Gebäudeversicherung zahlte Leistungen in Höhe von mehr als 1 Milliarde Euro aus.

Brandursachen

Die Folgen von Bränden können verheerend sein. Doch wie entsteht ein Brand? Feuerwehrleute teilen Brandursachen in mehrere Kategorien ein. Feuer kann durch folgende Wege entstehen:

- Natürliche Entstehung

- Tiere als Verursacher

- Selbstentzündung von Materialien

- Technische Defekte und Störungen

- Mensch als Verursacher

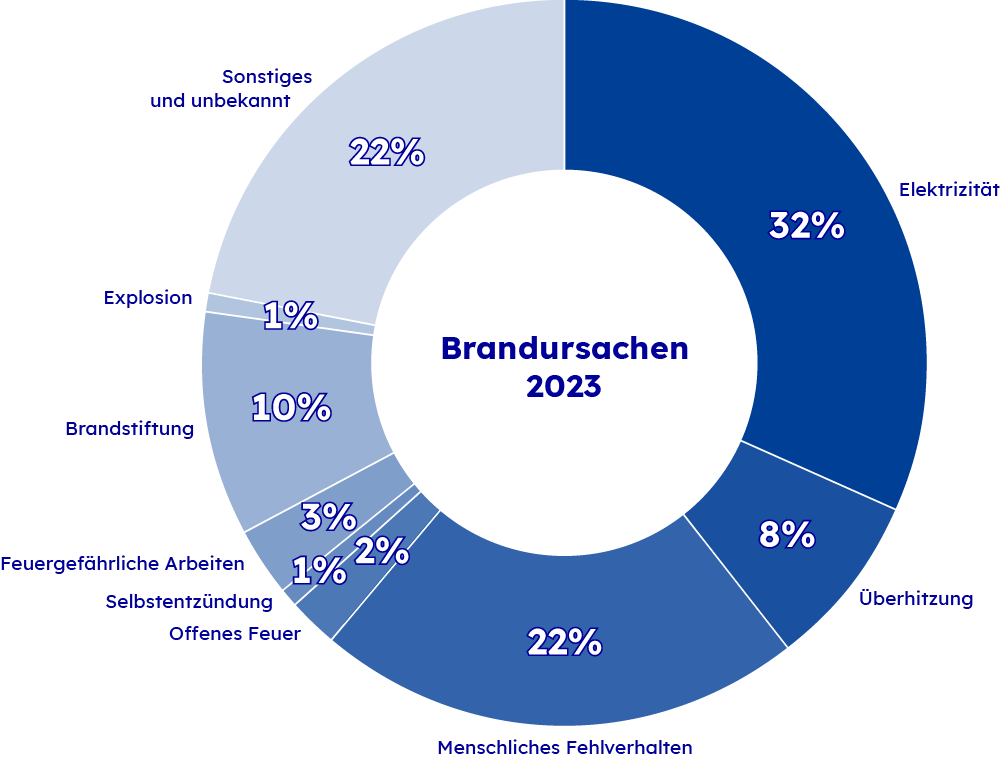

Verteilung der Brandursachen

Was ist die Hauptverursache von Bränden? Einen Überblick über die Brandursachen liefert die Brandursachenstatistik des Instituts für Schadenverhütung und Schadenforschung (IFS). Die Brandursachenstatistik gibt einen guten Einblick, welche Brandursache wie häufig auftritt. Die Statistik ist etwas genauer als die Kategorisierung der Feuerwehr, denn es werden auch feuergefährliche Arbeiten, menschliches Fehlverhalten und Brandstiftung voneinander getrennt.

www.ifs-ev.org/schadenverhuetung/ursachenstatistiken/ursachenstatistik-brandschaeden-2023

Können bei grober Fahrlässigkeit die Leistungen der Feuerversicherung gekürzt werden?

Die Feuerversicherung kommt im Rahmen einer Wohngebäudeversicherung für alle Brände auf, die sich aufgrund von Brand, Blitzschlag oder Explosion entwickelt haben. Ausnahme ist selbstverständlich die vorsätzliche Brandstiftung durch den Versicherungsnehmer. Lässt sich der Brand auf eine grobe Fahrlässigkeit zurückführen, darf der Versicherer die Leistungen der Feuerversicherung kürzen. Bei leichter Fahrlässigkeit darf die Leistung nicht gekürzt werden.

Was sind die Leistungen der Feuerversicherung?

Als Teil der Wohngebäudeversicherung ist die Feuerversicherung elementar. Das Grundprinzip der Feuerversicherung lässt sich schon aus dem Namen ableiten: Feuer-Versicherung. Verursacht ein Feuer am Gebäude einen Schaden, kommt die Versicherung für den Schaden auf. Damit handelt es sich um eine Sachversicherung. Aber nicht jedes Feuer gilt als versichert. Zu den versicherten Schäden gehören:

- Feuer

- Explosion und Implosion

- Brand

- Blitzschlag

- Anprall oder Absturz eines Luftfahrzeugs

Welche Objekte werden von der Feuerversicherung geschützt?

Der Versicherungsort der Feuerversicherung ist nicht auf das Wohngebäude beschränkt. Oftmals sind auch Nebengebäude wie Garage, Carport oder Geräteschuppen mitversichert. Bei Gartenlauben weichen manche Versicherer von der Regelung ab und verlangen eine separate Versicherung. Ausgeschlossen sind ferner Objekte auf dem Grundstück wie Spielgeräte, Mülltonnen, Zäune oder Hundehütten. Auch Gartenhäuschen, die in einer Kleingartensiedlung stehen, werden normalerweise nicht von der Wohngebäudeversicherung des Hauptwohnsitzes geschützt.

Im Versicherungsschutz enthalten ist die gesamte Bausubstanz des Hauses, also neben dem Mauerwerk auch Fenster und Türen sowie das Dach. Zum anderen fallen darunter auch alle Sachen, die innen mit dem Gebäude fest verbunden sind. Das sind zum Beispiel Einbauküchen, Parkettböden oder Heizungsanlagen. Aber auch bestimmte Sachen, die von außen fest ans Gebäude angebracht sind (z. B. Markisen, Antennen), sind in guten Tarifen versichert oder können gegen einen Mehrbetrag eingeschlossen werden.

Ist die Feuerversicherung eine Pflichtversicherung?

Bis 1994 war der Abschluss einer Feuerversicherung in Bayern, Baden-Württemberg, Hamburg sowie in Teilen von Hessen und Niedersachsen gesetzlich vorgeschrieben und somit eine Pflichtversicherung für Hausbesitzer. Seit 1994 kann jeder Immobilienbesitzer in Deutschland selbst darüber entscheiden, ob er seine Immobilie versichern will.

Der Schutz der Wohngebäudeversicherung ist besonders wichtig. Denn Immobilien haben einen enormen Wert – da ist es besonders wichtig, einen Versicherungsschutz zu haben. Zudem muss eine Wohngebäudeversicherung nicht teuer sein – sofern Du Dich am Markt ein wenig umsiehst und vergleichst.

Feuerversicherung für den Rohbau

Die Rohbauversicherung (Feuerrohbauversicherung) ist unverzichtbar. Sie versichert das Gebäude während der Bauphase, also vom Baubeginn bis zum Bauende. Die Rohbauversicherung schützt Gebäudeteile und Baumaterialien während der Bauphase vor Brand, Blitzschlag, Explosion – und sogar Flugzeugabsturz.

Die Rohbauversicherung wird zusammen mit der Wohngebäudeversicherung vor Baubeginn oder während der Bauphase abgeschlossen. Einige Versicherungen bieten einen beitragsfreien Versicherungsschutz an – der Zeitraum des Schutzes ist je nach Tarif unterschiedlich. Wichtig: Viele Banken vergeben keine Finanzierung ohne Nachweis einer Rohbauversicherung.

Wohngebäude- und Feuerversicherung

In der verbundenen Wohngebäudeversicherung ist die Feuerversicherung nur ein Teil eines Gesamtpakets. Die Wohngebäudeversicherung schützt gegen Schäden durch:

- Feuer (Brand, Blitzschlag, Explosion, Implosion)

- Leitungswasser

- Sturm und Hagel

Zusätzlich können weitere Gefahren in den Versicherungsschutz aufgenommen werden:

- Elementarschäden: Elementarschäden sind Schäden, die durch Naturgewalten wie Starkregen und Hochwasser verursacht werden. Solche Naturereignisse und die damit verbundenen Schäden nehmen zu.

- Photovoltaikanlagen: Mit diesem Baustein kann eine Photovoltaikanlage gegen Brand-, Blitzschlag-, Sturm- und Hagel-Schäden versichert werden.

- Nebengebäude

- Ableitungsrohre: Es besteht dann Schutz bei frostbedingten oder sonstigen Bruchschäden an den Ableitungsrohren der Wasserversorgung Deines Hauses.

- Home Assistance Leistungen: Mit dem Baustein wird im Notfall eine passende Unterstützung organisiert, wie zum Beispiel ein Schlüsseldienst oder Handwerker.

Was tun im Schadenfall?

Egal, ob der PC, der Teppich oder der ganze Keller brennt – Du musst Ruhe bewahren. Denn wenn Du in Panik gerätst, kannst Du nicht mehr rational handeln. Womöglich gefährdest Du dann andere oder riskierst das eigene Leben. Ist das Feuer noch klein – die Feuerwehr spricht von einem Entstehungsbrand – kannst Du versuchen, ihn mithilfe eines Feuerlöschers, eines Feuerlöschsprays oder einer Feuerdecke zu löschen.

Bei größeren Bränden und wenn Du Dir die Brandbekämpfung nicht zutraust, gilt: Bring Dich und alle anderen Bewohner des Hauses in Sicherheit. Schließe alle Fenster und Türen, um die Sauerstoffzufuhr zu reduzieren. Verlass das Haus auf direktem Weg. Rufe schnellstmöglich die Feuerwehr über den Notruf 112 an. Gib Deinen Namen und den genauen Brandort an und schildere kurz, was passiert ist. Warte dann auf das Eintreffen der Feuerwehr. Laufe niemals zurück ins brennende Haus, um Dein Eigentum zu retten. Überlasse alles Weitere der Feuerwehr, sonst bringst Du Dich nur selbst in Gefahr.

Schaden der Wohngebäudeversicherung melden

Ist der Schaden gelöscht, setze Dich mit Deiner Wohngebäudeversicherung in Verbindung. Am besten befolgst Du folgende drei Schritte:

- Informiere umgehend den Versicherer, am schnellsten telefonisch per Schadenhotline.

- Dokumentiere ausführlich den Feuerschaden, am besten durch Fotos aus unterschiedlichen Blickwinkeln.

- Stimme Dich ab mit Deinem Versicherer, bevor Du Reparaturen oder Aufräumarbeiten durchführst.

Fazit: Wohngebäudeversicherung mit Feuerversicherung abschliessen

Im Rahmen der Wohngebäudeversicherung auf die Feuerversicherung zu verzichten, wäre für Hausbesitzer sehr leichtsinnig. Denn Schäden durch Feuer entstehen schnell, und gerade ein Brand kann bis zum Totalschaden des Hauses führen. Daher ist der Abschluss einer verbundenen Wohngebäudeversicherung besonders wichtig! Die Feuerversicherung ist bereits enthalten, und weitere wichtige Gefahren wie Sturm und Hagel oder Leitungswasser sind ebenfalls abgedeckt.

Artikel teilen

Diese Ratgeber könnten Dich auch interessieren

-

1

Neubau Baujahr 2025, Einfamilienhaus, massiv, ohne Keller, DG ausgebaut, Fußbodenheizung + Wärmepumpe vorhanden, Laufzeit 1 Jahr, Basis-Schutz, 500 € Selbstbeteiligung.

Zurück zum Text -

2

Der Rabatt beträgt 50 % im Jahr der Fertigstellung des Hauses (bzw. nach Beendigung der ältesten Kernsanierungsmaßnahme, die weniger als 10 Jahre zurück liegt) und baut sich pro Jahr um 5 % ab. Ab 10 Jahren entfällt der Rabatt.

Zurück zum Text -

3

Du erhältst 10 % Kundenbonus, wenn Du oder eine in Deinem Haushalt lebende Person bereits eine Kfz-Versicherung (für Pkw oder Motorrad), eine Lebensversicherung, Unfall-, Haftpflicht-, Hausrat- oder Wohngebäudeversicherung bei uns hat. Zur Lebensversicherung zählen auch Berufsunfähigkeits- und Rentenversicherungsverträge (inklusive Flexible Vorsorge sowie FlexInvest) und Tagesgeld Plus.

Zurück zum Text -

4

Mögliche Ersparnis im Wettbewerbsvergleich von CosmosDirekt mit ausgewählten Anbietern (Direktversicherer und klassische Versicherer) für den Jahresbeitrag einer Wohngebäudeversicherung. Beispielfall: Massiv gebautes Einfamilienhaus, Baujahr 2025, 150 m², Hamburg in Gordonstraße (PLZ 21079), Steildach ausgebaut, keine Garage, keinen Keller, mit Fußbodenheizung und Wärmepumpe, keine Selbstbeteiligung, 1 Jahr Vertragslaufzeit, Versicherungsbeginn: 01.03.2025. Die Tarife können sich in weiteren einzelnen Leistungsmerkmalen unterscheiden. AXA, Gothaer, Ostangler und Alte Leipziger sind mit Ihren Tarifen als klassische Versicherer vertreten. Quelle der Daten: Morgen & Morgen, Stand: 12.02.2025.

Zurück zum Text -

5

Die Zeit läuft, sobald uns alle für die Bearbeitung notwendigen Informationen vorliegen.

Zurück zum Text