Das Wichtigste in Kürze

Ursachen für Berufsunfähigkeit

In den vergangenen Jahrzehnten hat sich die Arbeitswelt grundlegend verändert. Immer mehr Menschen verbringen den Arbeitstag am Schreibtisch. Dies hat Auswirkungen auf die Ursachen für Berufsunfähigkeit: Körperlicher Verschleiß ist immer seltener dafür verantwortlich, dass Menschen vor dem Rentenalter berufsunfähig werden. Das bedeutet aber nicht, dass das Risiko einer Berufsunfähigkeit allgemein gesunken ist. Vielmehr sind mit den neuen Berufen und der Beschleunigung des Alltags psychische Ursachen an die Stelle der körperlichen getreten.

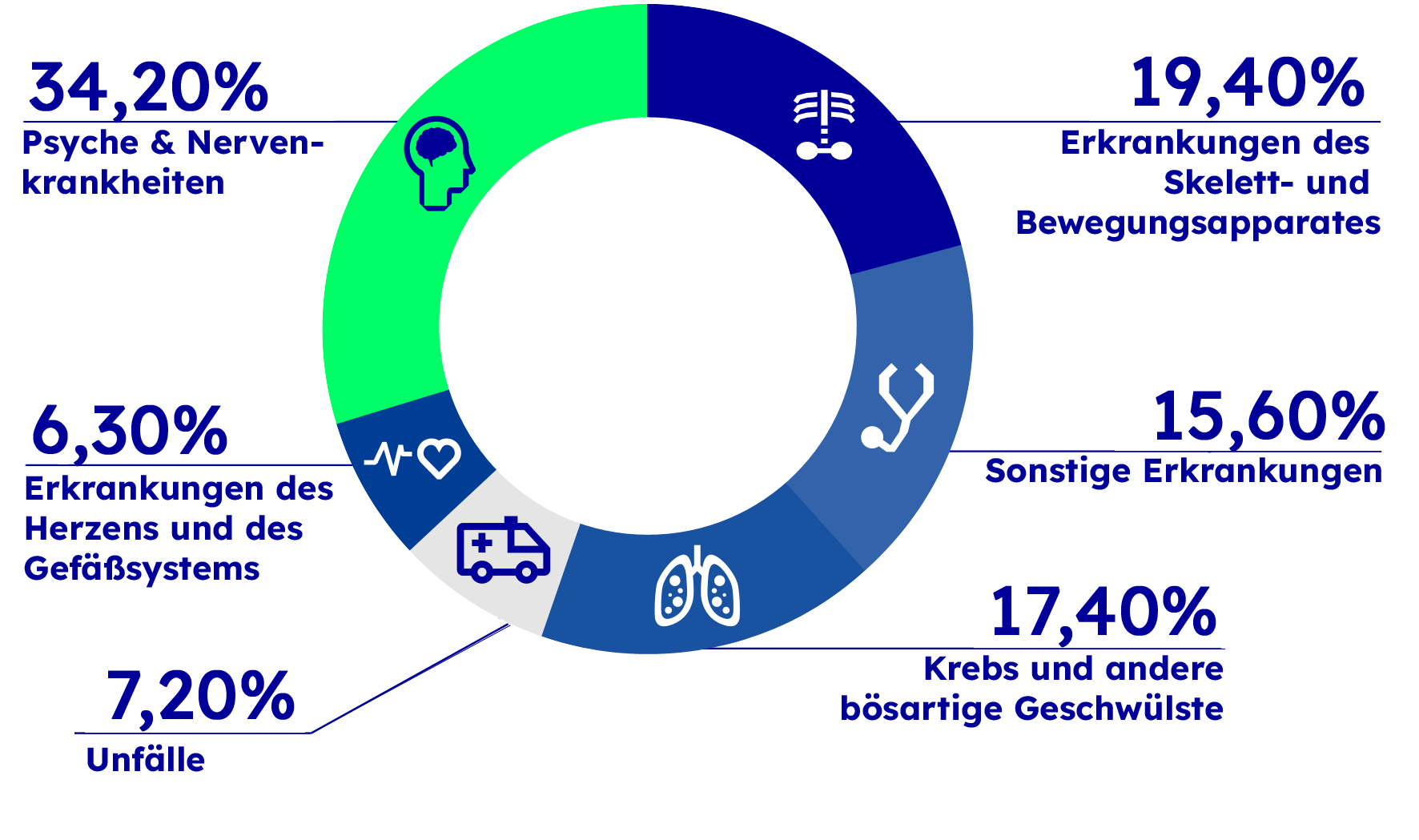

Einer Statistik zufolge liegt 2023 die Ursache für Berufsunfähigkeit in 34,5 Prozent der Fälle bei der Psyche und Nervenkrankheiten. Erkrankungen des Skelett- und Bewegungsapparates nehmen mit 20,1 Prozent den zweiten Platz ein. Während körperliche Leiden häufig erst in späteren Berufsjahren auftreten, können psychische Probleme auch junge Menschen betreffen.1

Versorgungslücken mit privater Berufsunfähigkeitsrente schließen

Wenn Du Deinem bisherigen Beruf aus gesundheitlichen Gründen nicht mehr nachgehen kannst, erhältst Du eine staatliche Berufsunfähigkeitsrente, die sogenannte Erwerbsminderungsrente. Ohne private Vorsorge kann dies beträchtliche Einbußen für Dein Einkommen bedeuten. Eine private Berufsunfähigkeitsrente dient dazu, die Differenz zwischen dem aktuellen Einkommen und der gesetzlichen Rente bei Berufsunfähigkeit zu verkleinern. Eine Berufsunfähigkeitsversicherung lässt sich außerdem als Zusatz zur Risikolebensversicherung oder Kapitallebensversicherung abschließen.

Der Versicherungsfall tritt meist ein, wenn ein Erwerbstätiger zu mindestens 50 Prozent seinen bisherigen Beruf nicht mehr ausüben kann. Der entscheidende Passus befindet sich im § 172 des Versicherungsvertragsgesetzes (VVG). Dieser besagt, dass die Berufsunfähigkeit infolge von „Krankheit, Körperverletzung oder mehr als altersentsprechendem Kräfteverfall“ eintreten kann. Die Berufsunfähigkeit muss von einem Arzt festgestellt werden und für eine bestimmte Mindestdauer Gültigkeit haben.

Höhe der Berufsunfähigkeitsrente

Beim Abschluss der Berufsunfähigkeitsversicherung entscheidest Du selbst über die Höhe der Berufsunfähigkeitsrente. Experten empfehlen, dass die monatliche Rente bei etwa 75 % des Nettoeinkommens liegen sollte, um den vorherigen Lebensstandard aufrechtzuerhalten.

Diese Faktoren entscheiden neben der Höhe der Berufsunfähigkeitsrente über die Beitragskosten:

- Berufliche Tätigkeit

- Gesundheitlicher Zustand

- Alter bei Versicherungsabschluss und Dauer des Berufsunfähigkeitsschutzes

Eine dynamische Rentenerhöhung, die Du bei CosmosDirekt im Basis- und Premium-Schutz erhältst, sichert Dich außerdem gegen eine zu geringe BU-Rente durch Inflation ab.

1. Dein Beruf bestimmt das Risiko

Wie hoch die Beiträge für die gewünschte Berufsunfähigkeitsrente ausfallen, hängt maßgeblich vom Risiko einer Berufsunfähigkeit ab. Versicherer ordnen Berufe oftmals sogenannten Risikogruppen zu.

- Normalannahme: Es besteht kein erhöhtes Risiko für eine Berufsunfähigkeit.

- Risikozuschlag: Es liegen relevante Vorerkrankungen vor.

- Ausschluss: Es liegen Vorerkrankung vor, die bei Abschluss einer BU-Versicherung ausgeschlossen werden.

- Ablehnung: Der Versicherer stuft das Risiko einer Berufsunfähigkeit als zu hoch ein.

Da diese Zuordnung nicht bei jedem Anbieter identisch ist, empfehlen wir Dir vor dem Abschluss unbedingt einen Berufsunfähigkeitsversicherungen-Vergleich. Der ausgeübte Beruf ist außerdem der wichtigste Faktor bei der Prämienberechnung.

Auch Hobbys können zu einem relevanten Kriterium bei der Risikoprüfung werden. Dazu zählen unter anderem:

- Skifahren

- Tauchen

- Motorsport

- Reitsport

- Mountainbiking

Zu einer Ablehnung führt ein solches Hobby allerdings nur in absoluten Ausnahmefällen.

2. Dein Gesundheitszustand ist ein wichtiger Indikator

Der Gesundheitszustand des Versicherten wird vor Abschluss der Berufsunfähigkeitsversicherung ermittelt. Das erfolgt über einen Fragebogen. Zudem kann eine ärztliche Untersuchung erforderlich sein. Du solltest wahrheitsgemäß und umfassend Auskunft über etwaige Vorerkrankungen geben. Im Zweifelsfall ist es ratsam, einen Arzt beim Ausfüllen des Vertrags zu Rate zu ziehen. Sollte sich herausstellen, dass die Angaben unvollständig oder falsch sind, kann der Versicherer den Antrag auf Berufsfähigkeitsrente ablehnen.

3. Je jünger Du bist, desto günstiger

Grundsätzlich gilt, je jünger der Versicherte bei Vertragsabschluss ist, desto günstiger fällt der Beitrag aus. Risikozuschläge oder Leistungsausschlüsse nehmen oft im Laufe des Erwerbslebens zu. Bei der Dauer des Versicherungsschutzes kommt es vor allem auf das gesetzliche Renteneintrittsalter an. Der Versicherungsschutz sollte daher die Zeit bis zur Altersrente vollständig abdecken.

Wenn Du die BU-Versicherung in jungen Jahren abschließt, solltest Du darauf achten, dass die Möglichkeit zur Nachversicherung besteht. So kannst Du auf veränderte Lebensumstände reagieren, zum Beispiel wenn Du eine Position mit höherem Gehalt erreichst.

Berufsunfähigkeitsrente beantragen beim Versicherer

Der Antrag auf Berufsunfähigkeitsrente muss ausführliche Informationen sowohl zur Erkrankung als auch zum jeweiligen Beruf beinhalten. Das Verfahren stellt fest, ob Du Deinem bisherigen Beruf nicht mehr nachgehen kannst. Grundsätzlich gilt, dass die behandelnden Ärzte den Antrag auf Berufsunfähigkeit fachlich unterstützen müssen, damit die Berufsunfähigkeitsrente ausgezahlt werden kann.

Ärztliche Unterlagen und Berufsbeschreibung einreichen

In der Berufs- und Tätigkeitsbeschreibung kommt es darauf an, die grundsätzlichen beruflichen Anforderungen und konkrete Arbeitsbewegungen detailliert zu beschreiben. Je lückenloser und ausführlicher die Schilderungen sind, desto kürzer ist die Bearbeitungszeit des Antrags auf Berufsunfähigkeitsrente. Achte bereits beim Abschluss der BU-Versicherung darauf, dass der Versicherer Zahlungen auch rückwirkend erbringt. Einige Anbieter gewähren die Berufsunfähigkeitsrente erst ab dem Zeitpunkt der Leistungsbeantragung.

4 von 5 Anträgen auf BU-Rente werden anerkannt

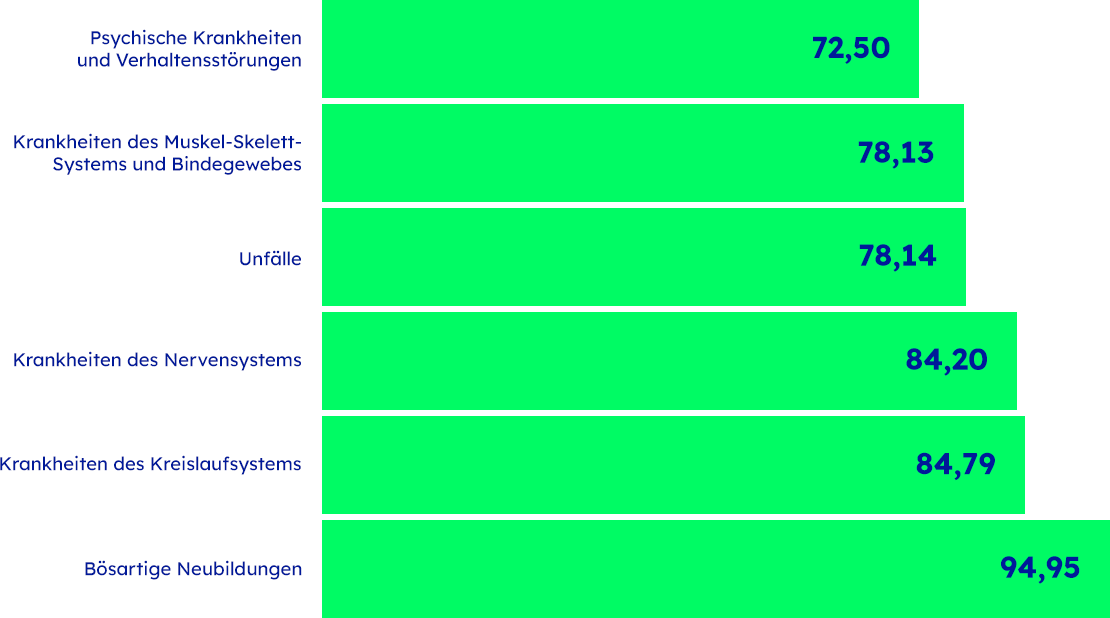

Auch wenn die subjektive Wahrnehmung manchmal anders ausfällt: 78 Prozent aller Anträge auf eine private BU-Rente wurden 2022 von den Versicherungen anerkannt. Bei der Frage nach Anerkennung oder Ablehnung spielt die Art der Erkrankung eine wesentliche Rolle. Körperliche Einschränkungen werden nach wie vor häufiger akzeptiert als psychische Probleme. Das liegt auch daran, dass Ärzte und Versicherer die Folgen für die berufliche Tätigkeit der Betroffenen und die weitere Prognose schwerer einschätzen können.2

Eine niedrige Quote bedeutet nicht automatisch, dass die Versicherung den Anspruch auf Berufsunfähigkeitsrente bewusst verzögert. Genauso wenig muss eine hohe Quote für einen zahlungsfreudigen Versicherer stehen. Denn eine solide Bewertung ist anhand der Leistungsquote allein kaum möglich. Viel mehr kommt es darauf an, die besten Konditionen für die eigene Situation zu finden und die vorvertraglichen Anzeigepflichten ernst zu nehmen.

Häufige Fragen zur Berufsunfähigkeitsrente

Was ist der Unterschied zwischen Berufsunfähigkeitsrente und Erwerbsminderungsrente?

Was ist der Unterschied zwischen Berufsunfähigkeitsrente und Erwerbsminderungsrente?

Bei der Berufsunfähigkeitsrente (BU-Rente) handelt es sich um eine private Vorsorge.

Der Staat bietet eine gesetzliche Erwerbsminderungsrente an. Eine Berufsunfähigkeitsrente gewährt der Staat seit dem Jahr 2001 generell nicht mehr!

Wieviel kostet eine Berufsunfähigkeitsversicherung und wie hoch fällt die BU-Rente im Ernstfall aus?

Wieviel kostet eine Berufsunfähigkeitsversicherung und wie hoch fällt die BU-Rente im Ernstfall aus?

Die Höhe der Beiträge zur BU-Versicherung richten sich nach verschiedenen Faktoren, wie der von Dir gewünschten Rentenhöhe oder der Risikogruppe, der Dein Beruf zugeordnet wird. Der Gesamtverband der Deutschen Versicherungswirtschaft (GDV) empfiehlt eine BU-Rente in Höhe von 70 bis 80 Prozent des Nettoeinkommens, um Deinen gewohnten Lebensstandard zu erhalten.3

Was bedeutet die abstrakte Verweisung im Zusammenhang mit der Berufsunfähigkeitsrente?

Was bedeutet die abstrakte Verweisung im Zusammenhang mit der Berufsunfähigkeitsrente?

Wenn eine Versicherungspolice eine abstrakte Verweisung (Verweisungsklausel) enthält, kann der Versicherer im Leistungsfall die Berufsunfähigkeitsrente verweigern und auf einen anderen Beruf verweisen, den der Versicherte ausüben kann. Es muss sich dabei um eine Tätigkeit handeln, die mit Blick auf die vorherige Tätigkeit „angemessen“ ist, wobei der Begriff Raum für Auslegungen bietet. CosmosDirekt verzichtet daher grundsätzlich auf eine abstrakte Verweisung.

Muss ich meine private Berufsunfähigkeitsrente versteuern?

Muss ich meine private Berufsunfähigkeitsrente versteuern?

Eine private BU-Rente ist prinzipiell steuerpflichtig. Im Leistungsfall wirst Du wahrscheinlich trotzdem keine Steuern bezahlen müssen, weil die Rente nicht in kompletter Höhe, sondern nur der Ertragsanteil, versteuert werden muss.

Darf ich mir zu meiner Berufsunfähigkeitsrente etwas dazuverdienen?

Darf ich mir zu meiner Berufsunfähigkeitsrente etwas dazuverdienen?

Generell darfst Du zu Deiner privaten Berufsunfähigkeitsrente bis zu 80 % Deines vorherigen Einkommens dazuverdienen. Prüfe jedoch unbedingt vorab, ob in der Police Deiner Berufsunfähigkeitsversicherung eine bestimmte Zuverdienst-Höhe festgelegt wurde.

Artikel teilen

-

1

1 Morgen & Morgen: Verteilung der Ursachen von Berufsunfähigkeit in Deutschland im Jahr 2023 (morgenundmorgen.com/magazin/marktblick/m-m-marktblick-berufsunfaehigkeit-2023)

2 Franke und Bornberg BU-Leistungspraxisstudie: So gut regulieren BU-Versicherer (2023) (franke-bornberg.de/fb-news/pressemitteilungen/bu-leistungspraxisstudie-2023)

3 Gesamtverband der Deutschen Versicherungswirtschaft: Die häufigsten Ursachen für Berufsunfähigkeit (2023) (dieversicherer.de/versicherer/beruf/news/berufsunfaehigkeit-ursachen-143186)

Zurück zum Text