Fallende Risikolebensversicherung: Das Wichtigste in Kürze

Erklärvideo: Fallende Risikolebensversicherung

Was bedeutet fallende Risikolebensversicherung?

Bei einer fallenden Risikolebensversicherung verringert sich die Versicherungssumme im Laufe der Zeit. Das kann sich zur Absicherung eines Kreditausfalls oder einer anderen Finanzierung lohnen. Denn das Darlehen wird regelmäßig abbezahlt und dadurch reduziert sich die Restschuld Jahr für Jahr. Somit wird die abzusichernde Summe immer kleiner. Durch die stetig fallende Versicherungssumme – angepasst an die Kreditsumme – ist sichergestellt, dass die Hinterbliebenen den Kredit im Todesfall des Hauptverdieners abbezahlen können.

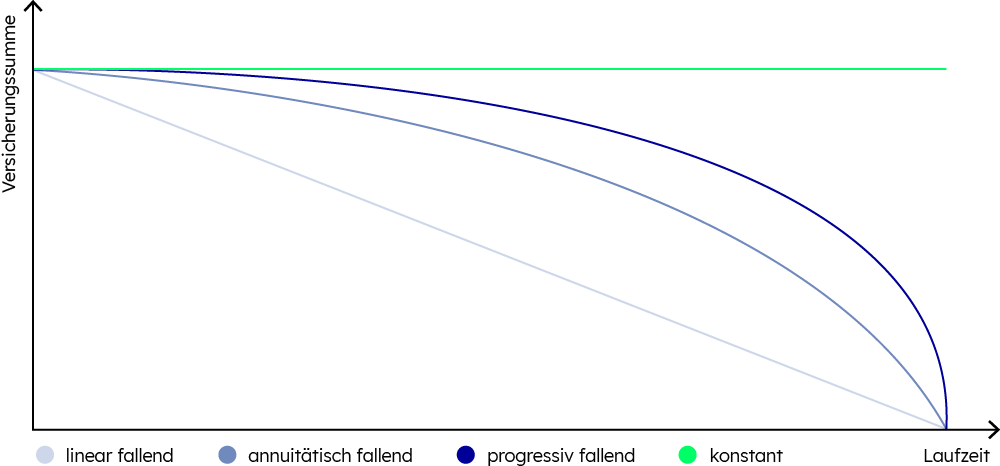

Für eine Risikolebensversicherung mit fallender Versicherungssumme gibt es drei Möglichkeiten: die linear, progressiv und annuitätisch fallende Risikolebensversicherung.

Linear fallende Risikolebensversicherung

Bei der linear fallenden Risikolebensversicherung verringern sich die Versicherungssumme und die Beiträge der Versicherung jedes Jahr um einen vertraglich vereinbarten Prozentsatz. Allerdings kann es passieren, dass die Risikolebensversicherung mit linear fallender Versicherungssumme schneller sinkt als die verbleibende Restschuld. Das kann zum Beispiel der Fall sein, wenn eine Ratenpause eingelegt oder die Raten zwischenzeitlich verringert wurden. Im Leistungsfall kann es so bei der Auszahlung der Risikolebensversicherung zu einer Versorgungslücke kommen. Um das zu vermeiden, ist es sinnvoll vorab eine höhere Versicherungssumme als die Kreditsumme festzulegen.

Annuitätisch fallende Risikolebensversicherung

Bei der annuitätisch fallenden Risikolebensversicherung ist die Versicherungssumme direkt an einen Kredit oder ein Darlehen gekoppelt. Dabei sinkt die Todesfallsumme jährlich im gleichen Maß wie die Restschuld des Kredits. Diese Variante der fallenden Risikolebensversicherung kommt häufig bei der Absicherung von Baufinanzierungen zum Einsatz.

Progressiv fallende Risikolebensversicherung

Außerdem gibt es noch die Möglichkeit, die Risikolebensversicherung progressiv fallend abzuschließen. Die Versicherungssumme verringert sich jedes Jahr in größer werdenden Schritten und ist nicht an die Restschuld gekoppelt. Das heißt: Je länger die Laufzeit, desto stärker verringert sich die Versicherungssumme.

Konstante Risikolebensversicherung

Anders als bei den Varianten der fallenden Risikolebensversicherung, bleibt die Versicherungssumme bei einer konstanten RLV während der gesamten Laufzeit gleich. Das heißt, auch die Auszahlung im Leistungsfall ist immer identisch – ebenso wie Dein Versicherungsbeitrag. Mit der konstanten RLV sicherst Du im Todesfall vor allem den Einkommensausfall für die Hinterbliebenen ab.

Risikolebensversicherung: fallend oder konstant

Je nach Variante sichert eine konstante oder fallende Lebensversicherung Deine Liebsten finanziell ab. Die beiden Typen unterscheiden sich in Punkten wie Laufzeit, Versicherungssumme und monatlicher Beitrag.

Die fallende Risikolebensversicherung ist bestens geeignet, wenn

- Du einen Kredit abbezahlst und Deine Schulden weniger werden oder

- Du akute finanzielle Verpflichtungen hast.

Die konstante Risikolebensversicherung ist dagegen ideal, wenn

- Du Deine Familie und zusätzlich einen Kredit absichern möchtest oder

- Dein Absicherungsbedarf in etwa gleich bleibt.

Wir beraten Dich gerne

Deine Sicherheit ist uns wichtig, daher nehmen wir uns für Dich alle Zeit, die Du brauchst. Wir beantworten persönlich Deine Fragen und unterstützen Dich bei der Wahl des richtigen Versicherungsschutzes. Und wenn Du möchtest, können wir mit Dir den Antrag am Bildschirm Schritt für Schritt durchgehen, bis der Antrag fertig ist. Unsere Experten, sind Montag bis Freitag von 8 bis 20 Uhr für Dich da.

Fallende Risikolebensversicherung: Das musst Du beachten

Häufige Fragen zur fallenden Risikolebensversicherung

Wie hoch sollte die Versicherungssumme bei der fallenden Risikolebensversicherung sein?

Wie hoch sollte die Versicherungssumme bei der fallenden Risikolebensversicherung sein?

Grundsätzlich sollte die Höhe der Versicherungssumme auf das abgestimmt werden, was über die Versicherung abgesichert werden soll. Möchtest Du einen Kredit absichern, sollte sich die Todesfallsumme an der Kreditsumme orientieren. In der Regel ist es sinnvoll, die Versicherungssumme etwas höher als die Kreditsumme festzulegen, um auch über den Kredit hinaus anfallende Nachfinanzierungen decken zu können.

Wie hoch sind die Beiträge bei einer fallenden Risikolebensversicherung?

Wie hoch sind die Beiträge bei einer fallenden Risikolebensversicherung?

Die Beiträge der Risikolebensversicherung mit fallender Versicherungssumme werden anhand verschiedener Faktoren berechnet. Diese Faktoren beeinflussen die Höhe der Beiträge: Versicherungssumme, Laufzeit, Gesundheit (z. B. Vorerkrankungen), Eintrittsalter.

Welche Laufzeit ist für eine Risikolebensversicherung mit fallender Summe sinnvoll?

Welche Laufzeit ist für eine Risikolebensversicherung mit fallender Summe sinnvoll?

Wer bei der Risikolebensversicherung die Versicherungssumme fallend festlegen möchte, sollte die Laufzeit auf die Kreditlaufzeit abstimmen. So kann der Vertrag enden, wenn auch das Darlehen abbezahlt ist. Es ist aber auch möglich, die fallende Risikolebensversicherung trotz Kredit länger laufen zu lassen – z. B. bis die Kinder ihre Ausbildung beendet haben und finanziell unabhängig sind. Grundsätzlich gilt zwar, je kürzer die Vertragslaufzeit, desto günstiger die Versicherung. Allerdings sollten Versicherte im Zweifelsfall lieber eine längere Laufzeit wählen, um im Ernstfall Versorgungslücken zu vermeiden. Zudem ist es einfacher, die Risikolebensversicherung zu kündigen, als die Laufzeit nachträglich zu verlängern.

Artikel teilen

-

1

Tarif CR-F B1, Nichtraucher seit mind. 10 Jahren, Laufzeit 20 Jahre, Eintrittsalter 30 Jahre, Beruf: EDV-Ingenieur/in, 100.000 € Versicherungssumme im ersten Jahr, Zinssatz 2 %, Beitrag im ersten Jahr, jährliche Änderung des Beitrags, monatliche Beiträge nach Verrechnung der Gewinnanteile. Diese sind für das laufende Geschäftsjahr garantiert und können sich in den Folgejahren ändern.

Zurück zum Text -

2

Unsere Restschuldversicherung bietet Dir Schutz im Todesfall. Es handelt sich um eine Risikolebensversicherung mit fallender Versicherungssumme. Leistungen, wie bei Arbeitslosigkeit oder Arbeitsunfähigkeit, sind nicht enthalten.

Zurück zum Text