Ist das Kind nach dem Auszug noch durch die Familienversicherung geschützt?

Die meisten Versicherer bieten spezielle Familientarife an, über die alle Familienangehörigen versichert sind. Diese Angebote machen die Versicherungsbeiträge günstiger, als wenn jeder einzeln versichert ist. Die Frage, ob das Kind bei einem Auszug aus dem elterlichen Haushalt weiterhin über die Familienversicherung mitversichert ist, lässt sich nicht pauschal beantworten. Altersgrenzen, die Umstände des Auszugs und die persönliche Situation entscheiden, ob Kinder nach einem Auszug weiterhin über ihre Eltern mitversichert sind.

Krankenversicherung

Die Krankenversicherung ist die einzige Pflichtversicherung, die Studenten, Azubis und Schüler ab 18 Jahren haben müssen. Schüler, Azubis und Studenten gesetzlich krankenversicherter Eltern, die noch nicht das 25. Lebensjahr erreicht haben, sind über die Familienversicherung weiter versichert. Bei verheirateten Studenten besteht die Möglichkeit, sich über den Ehepartner in der Familienversicherung zu versichern, wenn dieser berufstätig und gesetzlich krankenversichert ist.

Die Weiterversicherung gilt nur, wenn der regelmäßige Verdienst maximal 538 Euro im Monat beträgt. Wer nur in den Semesterferien arbeiten möchte, kann auch mehr verdienen. Das in diesem Zeitraum erzielte Einkommen gilt nicht als „regelmäßig“. Welche Verdienstgrenzen einzuhalten sind, damit die Krankenversicherung weiterhin über die Eltern läuft, lässt sich bei der Krankenkasse erfragen. Wer die Alters- oder Einkommensgrenze übersteigt, muss seine Krankenversicherung selbst zahlen.

Fast alle Krankenversicherungen bieten einen günstigen Studenten-Tarif an. Dieser kann bis zum Abschluss des Studiums, bis zur Vollendung des 30. Lebensjahres oder bis zum Abschluss des 14. Semesters in Anspruch genommen werden. Der studentische Beitrag zur Krankenversicherung liegt bei rund 90 bis 100 Euro. Der Beitrag zur Pflegeversicherung beträgt für kinderlose Studenten rund 32 Euro.

Alle, die diese Bedingungen nicht erfüllen, müssen sich freiwillig krankenversichern oder eine private Krankenversicherung abschließen. Beides ist mit hohen Kosten verbunden. Einige Versicherer bieten daher als Entlastung einen zeitlich befristeten Puffer an, damit das Studium zu Ende geführt werden kann.

Privat-Haftpflichtversicherung

Ein kurzer Moment der Unachtsamkeit kann einen erheblichen Schaden verursachen und im schlimmsten Fall das ganze Leben verändern. Damit auf eine kleine Achtlosigkeit nicht der finanzielle Ruin folgt, gibt es die Privat-Haftpflichtversicherung. Die Privat-Haftpflicht springt ein, wenn einem Versicherungsnehmer nach einem Schadenfall Schadenersatzansprüche durch Dritte drohen.

Haben die Eltern eine Familienpolice, genießen auch alle minderjährigen Kinder den Versicherungsschutz. Während einer Schul- und Berufsausbildung (Studium/Lehre) besteht dieser in der Regel weiterhin, auch wenn der Nachwuchs für das Studium oder für die Ausbildung aus dem elterlichen Haushalt auszieht. Dabei spielt es keine Rolle, wie hoch die Ausbildungsvergütung ist, oder ob ein Student für seinen Lebensunterhalt selbst sorgen muss. Entscheidend ist hingegen, ob die Berufsausbildung eine Erstausbildung ist.

Die Familienversicherung bleibt bestehen

- Bei einem Studium direkt nach dem Abitur.

- Bei einer Ausbildung mit anschließendem Studium.

- Bei nacheinander absolviertem Bachelor- und Masterstudiengang.

Wann ist eine eigene Privat-Haftpflicht erforderlich?

- Mit dem Berufseinstieg ist die Erstausbildung abgeschlossen und es muss eine eigene Privat-Haftpflicht abgeschlossen werden.

- Das Gleiche gilt für die Aufnahme eines weiteren Studiums einer anderen Fachrichtung, wenn das Erststudium abgeschlossen ist.

- Bei Heirat und eingetragenen Lebenspartnerschaften.

- Wenn zuerst der Bachelor-Studiengang beendet, dann eine Zeitlang gearbeitet und später der Master angeschlossen wird.

- Wenn zuerst eine Ausbildung abgeschlossen, dann für eine Zeit gearbeitet und später ein Studium aufgenommen wird.

Hausratversicherung

Kinder sind während der Ausbildung oder Studiums weiter über die Hausratversicherung der Eltern versichert, wenn sie das Elternhaus verlassen. Dieser Versicherungsschutz ist aber daran gebunden, dass die Absicht besteht, in die elterliche Wohnung zurückzukehren, und somit kein eigener Hausstand gegründet wird. Das Mieten eines Zimmers zur Untermiete, zum Beispiel in einer WG, gilt nicht als Gründung eines eigenen Hausstandes.

Da sich der Hausrat des Kindes nicht mehr am vereinbarten Versicherungsort befindet, greift die Außenversicherung. In der Regel ist der Hausrat von Azubis bzw. Studenten im Schadenfall dann mit 10 % der Versicherungssumme der elterlichen Hausratversicherung abgesichert. Das Zimmer in einer WG muss der Hausratversicherung rechtzeitig gemeldet werden. Es empfiehlt sich, mit dem Versicherer Kontakt aufzunehmen, damit alle Bedingungen geklärt werden können. Mietet das Kind eine eigene Wohnung, fällt die Außenversicherung weg. Für die Zukunft empfiehlt sich eine eigene Hausratversicherung.

Ohne Familienversicherung vernünftig absichern und vorsorgen

Einige Versicherungen lassen sich nicht über eine günstige Familienversicherung abschließen. Sie sind aber je nach Lebenssituation des Kindes ratsam, um für den Schadenfall oder für die Zukunft vorzusorgen.

Autoversicherung

Die Kfz-Haftpflichtversicherung ist für alle Fahrzeughalter in Deutschland gesetzlich vorgeschrieben. Eine Absicherung des eigenen Fahrzeugs ist ratsam, da ein Unfall erhebliche Kosten verursachen kann, die durch die eigenen finanziellen Mittel nicht gezahlt werden können. Auf eine Teilkasko sollte daher nicht verzichtet werden, um bei Schäden am eigenen Auto kein finanzielles Risiko einzugehen. Ein Vollkasko lohnt sich meistens bei Neuwagen oder teuren Fahrzeugen.

Berufsunfähigkeitsversicherung

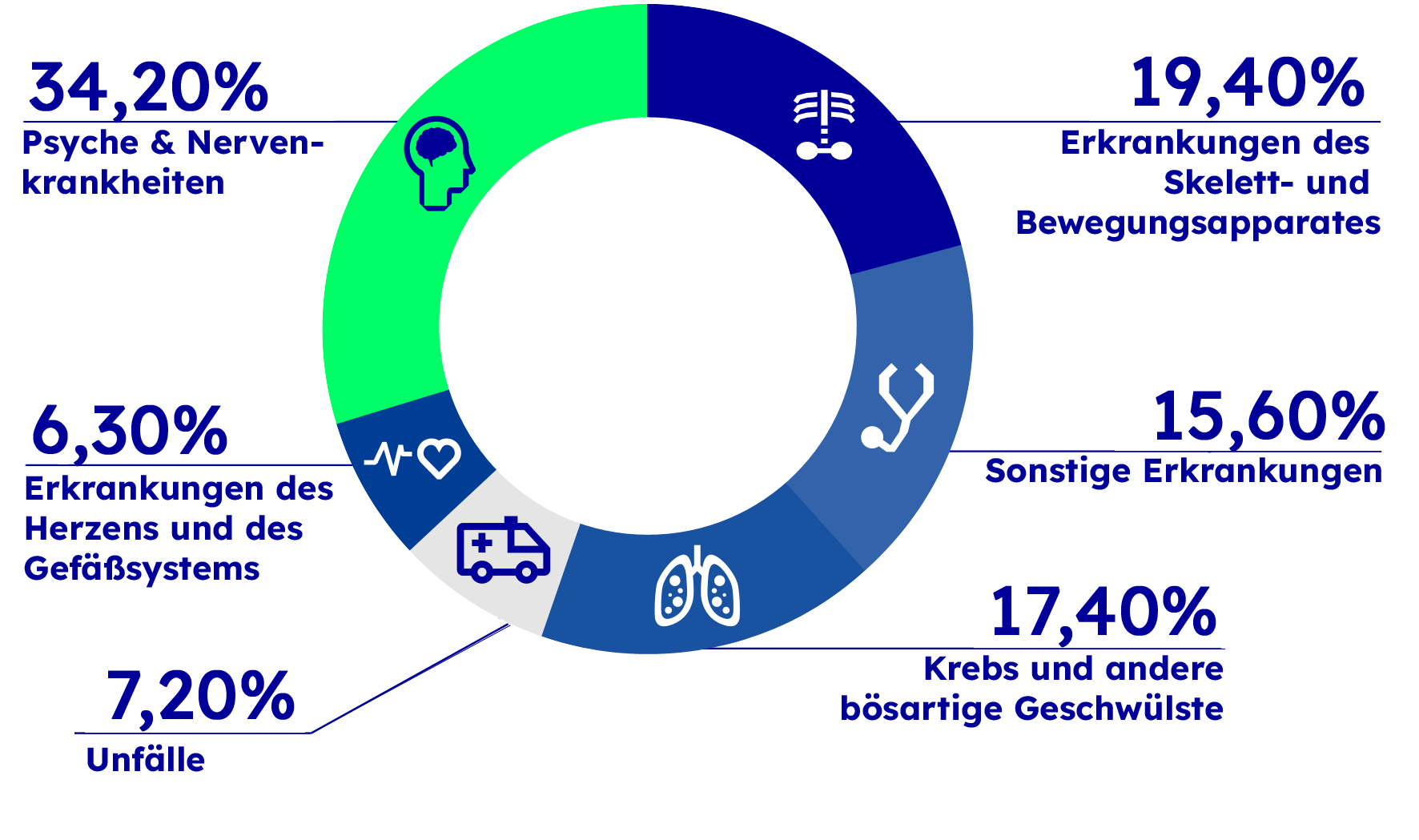

Das Risiko einer Berufsunfähigkeit solltest Du nicht unterschätzen – in Deutschland wird jeder vierte Berufstätige vor Eintritt ins Rentenalter berufsunfähig. Berufsanfänger sind häufig schlecht über die Risiken einer Berufsunfähigkeit informiert. Die Berufsunfähigkeit muss nicht unbedingt durch Unfälle, Überlastung oder körperliche Erkrankungen verursacht sein. Heutzutage sind psychische Erkrankungen die Hauptursache, dass der bisherige Beruf nicht mehr ausgeübt werden kann.

Der Staat bietet keine ausreichende finanzielle Unterstützung. Versicherte erhalten nur bei Erwerbsunfähigkeit eine Erwerbsminderungsrente. Diese wird nur gezahlt, wenn man auf dem Arbeitsmarkt nicht mehr vermittelbar ist. So ist es auch möglich, Fachkräfte auf eine unqualifizierte Tätigkeit zu verweisen. Zudem ist die Erwerbsminderungsrente auf einem so niedrigen Niveau, dass keiner davon leben kann – rund zwei Drittel bekommen weniger als 750 Euro im Monat. In den ersten 5 Jahren existiert überhaupt kein gesetzlicher Schutz für Azubis, Studenten und Berufseinsteiger. Dieses existenzbedrohende Risiko lässt sich nur mit einer Berufsunfähigkeitsversicherung schließen.

Wer in jungen Jahren eine Berufsunfähigkeitsversicherung abschließt, sichert sich dauerhaft niedrige Beiträge. Vor allem aber sollte man die Chance nutzen, sich den Versicherungsschutz zu sichern, solange man noch gesund ist.

Berufsunfähigkeit – es könnte auch Dich treffen

Falls Du noch mehr über die Ursachen einer Berufsunfähigkeit wissen möchtest, haben wir hier weitere Informationen für Dich.

Bei Abschluss der Berufsunfähigkeitsversicherung auf Details achten:

- Vertrag sollte bis zum 67. Lebensjahr vereinbart werden, da das Berufsunfähigkeitsrisiko mit dem Alter steigt.

- Vertrag wählen, der die Option zur dynamischen Erhöhung der Berufsunfähigkeitsrente ohne erneute Gesundheitsprüfung beinhaltet.

- Vertrag sollte unbedingt den Verzicht auf eine abstrakte Verweisung enthalten. Ist diese Klausel nicht enthalten, kann auf die Ausführung eines vergleichbaren, zumutbaren Berufs verwiesen werden – unabhängig davon, ob es freie Stellen gibt.

Auslandskrankenversicherung

Solltest Du eine Reise ins Ausland planen, dann ist die Auslandskrankenversicherung eine wichtige Ergänzung Deiner Versicherungen. Denn die Leistungen der gesetzlichen Krankenversicherung sind im Ausland eingeschränkt – vor allem in Ländern, die nicht dem der EU oder dem Europäischen Währungsraum angehören. Bist Du mit einer Auslandskrankenversicherung versichert, werden sowohl die Behandlungskosten vor Ort als auch ein Rücktransport nach Hause übernommen. Achte bei der Wahl Deiner Auslandskrankenversicherung unbedingt auf deren Geltungsbereich. Manche Tarife schließen bestimmte Länder (z. B. USA) aus. Das liegt daran, dass die Kosten für eine medizinische Behandlung dort besonders hoch sind.

Private Altersvorsorge

Auszubildende kommen mit dem Thema Rentenversicherung schon während ihrer Ausbildung in Berührung. Mit ihrer Ausbildungsvergütung beginnen sie in die gesetzliche Rentenkasse einzuzahlen. Für Studenten kann dies ggf. beim Jobben während des Studiums ebenfalls zutreffen. Abhängig von der Anstellung müssen sie selbst bzw. der Arbeitgeber in die gesetzliche Rentenversicherung einzahlen. Ob man dazu verpflichtet ist, hängt von der Höhe des Arbeitsentgelts und der Dauer der Beschäftigung ab.

Kurzfristige Beschäftigungen und Pflichtpraktika sind rentenversicherungsfrei. Bei einer Dauerbeschäftigung und bei Midi Jobs wird in die Rentenkasse eingezahlt. Bei einem Minijob können sich Studenten von der Versicherungspflicht befreien lassen. Das gilt auch für freiwillige Zwischenpraktika auf der gleichen Basis. Vor- und Nachpraktika sind dagegen nicht von der Versicherungspflicht befreit.

Früh in die gesetzliche Rentenversicherung einzuzahlen, ist ein guter Start in die Altersvorsorge. Die gesetzliche Absicherung reicht aber nicht aus, um im Alter den gewohnten Lebensstandard zu erhalten. Auch Studenten und Auszubildende haben die Möglichkeit, sich privat abzusichern.

Fazit: Eine umfassende Absicherung hilft beim Start ins eigenverantwortliche Leben

Der neue Lebensabschnitt nach dem Auszug ist für das Kind mit neuen Verantwortungen verbunden. Einige Versicherungen lassen sich bis zu einer bestimmten Altersgrenze bzw. bei Erfüllung bestimmter Voraussetzungen über einen Familientarif regeln. Andere Versicherungen sind hingegen Pflicht bzw. machen eine eigene Versicherung notwendig. Eines ist aber sicher: Für einen guten Start in ein selbstständiges Leben außerhalb der elterlichen Wohnung ist der Abschluss bestimmter Versicherungen essenziell, um im Schadenfall ein finanzielles Fiasko zu verhindern. Eine vernünftige Absicherung minimiert die Risiken.