Das Wichtigste zum Absetzen Deiner Versicherungen in Kürze

Welche Versicherung ist von der Steuer absetzbar?

Als Privatperson kannst Du alle Vorsorgeaufwendungen von der Steuer absetzen. Dazu zählen folgende Versicherungen:

- Kranken- und Pflegeversicherung

- Haftpflichtversicherung

- Kfz-Haftpflichtversicherung

- Berufsunfähigkeitsversicherung

- Unfallversicherung

- Altersvorsorgeaufwendungen wie z. B. die Riester-Rente

Diese Versicherungen werden in der Steuererklärung entweder als Sonderausgaben oder als Altersvorsorgeaufwendungen betrachtet. Wir gehen genauer auf die einzelnen Versicherungen ein und erklären Dir, worauf Du beim Eintragen in die Steuererklärung achten solltest.

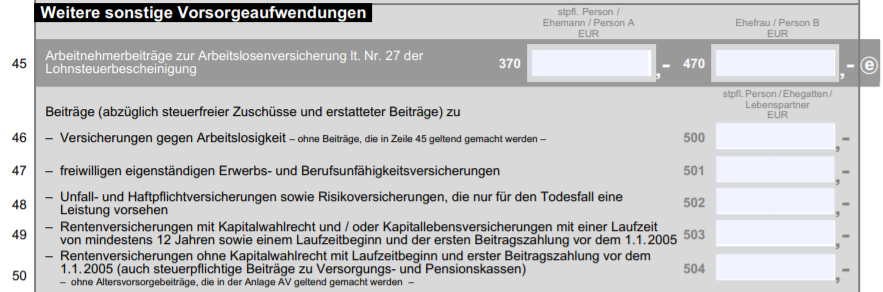

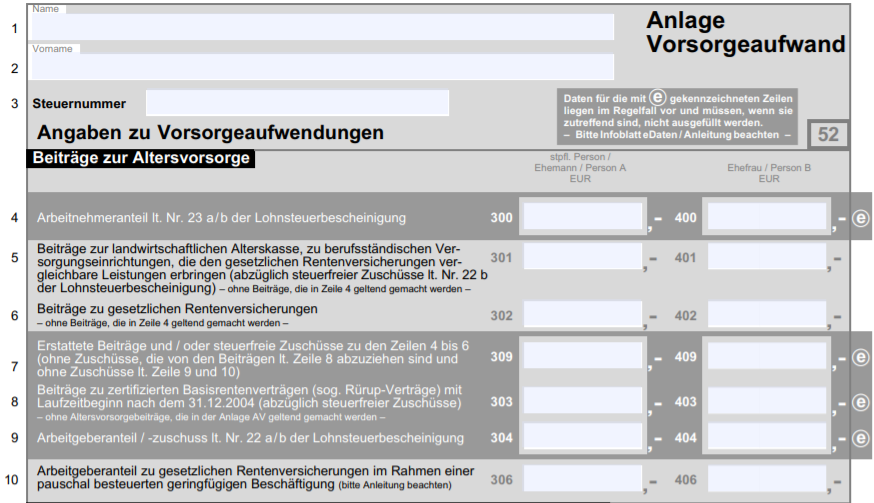

In dieser Anlage kannst Du Deine Versicherungen zum Absetzen eintragen:

Kranken- und Pflegeversicherung

Sowohl gesetzlich als auch privat Krankenversicherte können ihre Versicherungsbeiträge von der Steuer absetzen – allerdings nur für die Basisabsicherung. Das bedeutet: Bei der gesetzlichen Krankenversicherung wird nur der Basistarif ohne Wahlleistungen berücksichtigt. Die absetzbaren Beiträge der privaten Versicherung orientieren sich an der Höhe der Basisabsicherung der gesetzlichen Krankenversicherung. Auch Zusatzversicherungen wie Kranken- und Pflegezusatzversicherungen sowie die Krankentagegeldversicherung kannst Du als Vorsorgeaufwendung von der Steuer absetzen.

Haftpflichtversicherung und Kfz-Haftpflicht

Die Beiträge zu Deinen Haftpflichtversicherungen, sei es die Privat-Haftpflicht, Tierhalter-Haftpflicht oder die Kfz-Haftpflichtversicherung, kannst Du als Sonderausgaben bei der Steuer geltend machen.

Wichtig: Hast Du für Dein Auto eine Kaskoversicherung abgeschlossen, kannst Du diese Versicherung nicht von der Steuer absetzen.

Unfallversicherung und Berufsunfähigkeitsversicherung

Auch die Berufsunfähigkeitsversicherung und die Unfallversicherung dienen zur Vorsorge und zählen daher zu den steuerlich absetzbaren Versicherungen. Sie werden ebenfalls als Sonderausgaben behandelt. Wichtig: Bei der Unfallversicherung kannst Du als Sonderausgaben anteilig den Teil absetzen, der Deine Freizeitaktivitäten absichert. Die Absicherung von beruflichen Risiken zählen zu den Werbungskosten.

Lebensversicherungen

Die Risikolebensversicherung zählt zu den absetzbaren Versicherungen. Für die Kapitallebensversicherung, gibt es eine Sonderregelung. Hast Du den Vertrag vor 2005 abgeschlossen, kannst Du die Versicherung ebenfalls in der Steuererklärung angeben. Policen, die ab dem Jahr 2005 abgeschlossen werden, gelten nicht mehr als Versicherung, sondern als Geldanlage. Die Beiträge sind daher nicht steuerlich absetzbar.

Altersvorsorge

Sorgst Du für Deinen Ruhestand vor, kannst Du auch einige dieser Versicherungen bei der Steuererklärung angeben. Dazu gehört neben der gesetzlichen Rentenversicherung auch die private Altersvorsorge, wie zum Beispiel die Riester- oder Rürup-Rente. Allerdings gibt es Unterschiede, wo die Versicherungen in der Steuererklärung eingetragen werden. Zudem gilt für das Absetzen der Riester-Rente eine Höchstgrenze von 2.100 Euro.

So sieht die Anlage Vorsorgeaufwand zum Absetzen Deiner Altersvorsorge in der Steuererklärung aus:

Berufliche Versicherungen von der Steuer absetzen

Berufliche Versicherungen zählen in der Steuererklärung weder zu den Vorsorgeaufwendungen noch zu den Sonderausgaben. Auch als Angestellter kannst Du diese Versicherungen dennoch von der Steuer absetzen, und zwar als Werbungskosten. Unter anderem diese beruflichen Policen kannst Du geltend machen:

- Berufshaftpflichtversicherung

- Unfallversicherung (anteilig, Deinen Beruf betreffend)

- Rechtsschutzversicherung (anteilig Arbeitsrechtsschutz)

- Kfz-Haftpflichtversicherung (sofern Du das Auto nachweislich beruflich nutzt)

Versicherungen als Selbstständiger steuerlich absetzen

Auch Selbstständige können ihre beruflichen Policen bei der Steuer geltend machen. Die Versicherungsbeiträge zählen dann zu den Betriebskosten. Diese findest Du in der Anlage EÜR in der Steuererklärung. Zudem genießt Du als Selbstständiger noch einen Vorteil beim Absetzen Deiner Autoversicherung. Du kannst nämlich sowohl die Kfz-Haftpflicht als auch die Kaskoversicherungen steuerlich geltend machen.

Diese Höchstgrenzen gelten bei der Steuer

Das Finanzamt hat unter anderem für die Sonderausgaben und Altersvorsorgeaufwendungen einen maximalen Höchstbetrag festgelegt. Das bedeutet, dass Du zwar all Deine Versicherungen in der Steuererklärung eintragen kannst, Dein Geld dafür aber nur bis zum Erreichen der Höchstgrenze zurückbekommst. Folgende Höchstbeträge gelten im Jahr 2023:

- Sonderausgaben:

- 1.900 Euro für Angestellte

- 2.800 Euro für Selbstständige und Freiberufler

- Altersvorsorgeaufwendungen:

- 26.528 Euro

- Riester-Rente 2.100 Euro

Oftmals wird der Freibetrag der Sonderausgaben bereits durch die Beiträge zur Kranken- und Pflegeversicherung vollständig ausgeschöpft. Das bedeutet, dass Du Deine restlichen Versicherungen zwar in der Steuererklärung angeben kannst, die Beiträge aber nicht mehr absetzen kannst.

Lohnt es sich Versicherungen bei der Steuererklärung anzugeben?

Generell lohnt es sich immer, Versicherungen in der Steuererklärung einzutragen. Wird der Höchstbetrag überschritten, werden die Beiträge nur bis zu diesem Betrag rückerstattet. Der Rest wird von Finanzamt schlichtweg nicht berücksichtigt. Du musst also keine großen Rechnungen vor Deiner Steuererklärung aufstellen, um zu entscheiden, welche Versicherungen Du absetzen möchtest. Dir entsteht kein Nachteil, wenn Du zu viele Versicherungsbeiträge einträgst.

Fazit: Welche Versicherungen kann man über die Steuererklärung absetzen und welche nicht?

Unter Berücksichtigung der Höchstgrenzen sind folgende Versicherungen von der Steuer absetzbar:

- Gesetzliche Kranken- und Pflegeversicherung

- Private Kranken- und Pflegeversicherung

- Gesetzliche Rentenversicherung

- Reisekrankenversicherung

- Krankenzusatzversicherungen, wie die Zahnzusatzversicherung

- Private Rentenversicherung, die nicht als Kapitalanlage gelten (wie zum Beispiel die Riester-Rente)

- Berufsunfähigkeitsversicherung

- Unfallversicherung

- Kfz-Haftpflichtversicherung

- Haftpflichtversicherungen

- Risikolebensversicherung

- Kapitallebensversicherung, die vor dem Jahr 2005 abgeschlossen wurde

- Beiträge zur Künstlersozialkasse für künstlerische Berufe

- Rechtsschutzversicherung anteilig für den Arbeitsrechtsschutz

- Hast Du in Deinem Zuhause ein separates Arbeitszimmer, kannst Du dafür anteilig die Beiträge zu Deiner Hausratversicherung absetzen.

Diese Versicherungen kannst Du als Angestellter nicht von der Steuer absetzen:

- Reine Sachversicherungen, dazu zählen:

- Rechtsschutzversicherung für Privat-, Miet- und Verkehrsrecht

- Kfz-Kaskoversicherungen (Ausnahme: Selbstständige und Freiberufler)

- Hausratversicherung (Ausnahme: separates Arbeitszimmer, dann anteilig)

- Wohngebäudeversicherung

- Kapitalanlageprodukte zur privaten Altersvorsorge

- Kapitallebensversicherung, die ab dem Jahr 2005 abgeschlossen wurde